売掛債権保証

連鎖倒産を防ぐ!売掛債権保証が中小企業の命綱

取引先の倒産で自社が危ない?売掛保証は、未回収リスクから中小企業を守る「命綱」です。資金繰りを安定させ、連鎖倒産を回避し、大切な事業と従業員を守る具体的な方法を、事例を交えて徹底解説します。

1. はじめに:なぜ今、中小企業に「売掛保証」が命綱となるのか?

1.1 「連鎖倒産」という中小企業の悪夢:一社が倒れると全てが崩れる

企業の経営者であれば誰もが恐れる「倒産」。

しかし、自社が健全な経営を続けていても、取引先が倒産することで、思わぬ形でその影響を受けるのが「連鎖倒産」です。

特に資金力や与信管理体制が脆弱な中小企業にとって、これはまさに経営の「悪夢」であり、一度発生すれば、あっという間に全てが崩れ去る危険性をはらんでいます。

- 突如として来る未回収の報: 健全だと思っていた主要な取引先が、ある日突然、事業停止や破産手続きに入ったという連絡が入る。

- キャッシュフローの壊滅的な打撃: 予定していた売掛金が入金されず、仕入れ代金、人件費、家賃といった固定費の支払いに窮する。

- 資金繰りの急速な悪化: 運転資金が枯渇し、銀行からの融資もストップ。資金調達の目処が立たなくなり、自社も支払い不能に陥る。

- 信用失墜と事業停止: 支払いの遅延が続けば、自社の信用も失墜し、新たな取引が困難になるだけでなく、最終的には事業そのものの停止を余儀なくされる。

これらのシナリオは、決して遠い世界の話ではありません。

経済情勢の変動、業界の構造変化、あるいは単一の取引先の経営判断ミスなど、様々な要因で連鎖倒産の危機は突如として訪れます。

大企業のような潤沢な内部留保や多様な資金調達手段を持たない中小企業にとって、一つの未回収が命取りになりかねないのが現実です。

1.2 売掛保証とは?連鎖倒産の防波堤となる仕組み

売掛債権保証とは、あなたの会社が取引先に提供した商品やサービスの代金(売掛金)が、取引先の倒産や支払い不能といった理由で回収できなくなった際に、その損害を保証会社が補填してくれるサービスです。

私たちは、病気や事故に備えて医療保険や自動車保険に加入します。大切な家を守るために火災保険に入ります。これらと同様に、売掛債権保証は、企業のキャッシュフローと売上、ひいては存続そのものを、予期せぬ信用リスクから守るための強力なセーフティネットと言えます。

しかし、売掛債権保証は単なる「守り」のツールではありません。

未回収リスクが解消されることで、経営者は臆することなく、以下の「攻めの経営」を実現できるようになります。

- 新規顧客への積極的なアプローチ: これまでリスクが高くて手を出せなかった新しい市場や顧客層にも、安心して飛び込むことができます。

- 大口取引への挑戦: 回収リスクが大きいために躊躇していた大型プロジェクトや大口の受注にも、果敢に挑戦し、企業の成長を加速させることができます。

- 有利な取引条件の提示: 競合他社よりも柔軟な支払い条件(例:支払いサイトの延長)を顧客に提示し、競争優位性を確立することで、ビジネスチャンスを広げられます。

1.3 本記事で手に入れる「連鎖倒産回避」と「安定成長」への道筋

本記事では、売掛債権保証について、中小企業の経営者の皆様が「すぐに理解し、実践できる」ことを目標に、以下の内容を徹底的に深掘りしていきます。

- 売掛債権保証の基本: 誰が、何を、どう保証するのか。信用保険やファクタリングなど、混同しやすいサービスとの違いを徹底比較。

- 「命綱」としての真価: 未回収リスクが連鎖倒産にどう繋がり、売掛債権保証がそれをいかに防ぐか、具体的なメカニズムを詳述。

- 導入で得られる「攻め」と「守り」のメリット: 資金繰り安定、攻めの経営加速、高度な与信管理、そして経営者の心のゆとりなど、具体的な恩恵を詳述。

- 知っておくべき「デメリットと注意点」: 保証料、審査、事務負担など、導入前に把握すべきポイントを明確に解説。

- 失敗しない「最適な選び方」: 自社に最適な保証会社を見つけるための10のチェックポイントと、実際の活用事例を紹介。

- 最新トレンドと未来: デジタル化の進展や新たな活用法など、売掛債権保証の進化と可能性を提示。

さあ、中小企業経営者のための「連鎖倒産回避」と「安定成長」への旅を始めましょう。

2. 売掛債権保証の基本を徹底解剖:仕組みと他サービスとの違い

売掛債権保証がなぜ「命綱」となるのかを理解したところで、次にその具体的な仕組みと、類似する他の金融サービスとの違いを明確にしていきましょう。

これにより、サービスの全体像を正確に把握し、自社にとっての最適な選択肢を見つけることができます。

2.1 売掛債権保証の「三者関係」と「基本的な流れ」

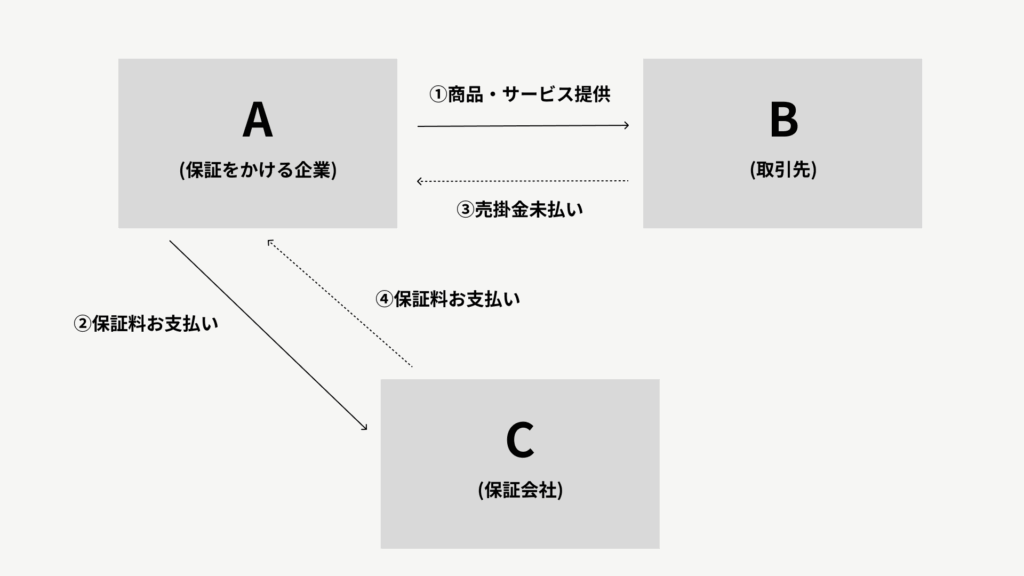

売掛債権保証は、主に「保証をかける企業(あなたの会社)」「取引先(売掛先)」「保証会社」の三者によって成り立っています。

この三者の関係性を理解することが、売掛債権保証の仕組みを把握する上で最も重要です。

2.1.1 三者関係図とそれぞれの役割

売掛債権保証の関係性を図で見てみましょう。

【各登場人物の役割】

- あなたの会社(債権者):

- 役割: 商品やサービスを取引先に提供し、売掛金を発生させる企業です。売掛金の未回収リスクを回避したい立場です。

- アクション: 保証会社と保証契約を結び、保証料を支払います。

- 万が一: 取引先からの入金が滞り、保証事故が発生した場合、保証会社に保証金を請求します。

- 取引先(売掛先・債務者):

- 役割: あなたの会社から商品やサービスの提供を受け、その代金を支払う義務を持つ企業です。

- アクション: 契約通りにあなたの会社へ売掛金を支払います。

- 重要ポイント: **原則として、取引先はあなたの会社が売掛債権保証を利用していることを知りません。**これは、取引関係に不必要な影響を与えないための重要な側面であり、売掛債権保証の大きな利点の一つです。

- 保証会社:

- 役割: あなたの会社が抱える売掛金の未回収リスクを引き受け、保証する専門機関です。

- アクション: あなたの会社の取引先(売掛先)の信用力を詳細に審査し、保証の可否、保証限度額、保証料率などを決定します。あなたの会社から保証料を受け取ります。

- 万が一: 保証事故が発生した場合、あなたの会社に保証金を支払います。保証金支払い後、回収不能となった債権は保証会社に移転し、保証会社が取引先への債権回収を行います。これにより、あなたの会社は回収業務から解放されます。

2.1.2 「保証事故」とは何か?保証対象となる条件

売掛債権保証において、保証金が支払われるのは、単に「入金が遅れた」というケースだけではありません。

具体的に保証が適用されるのは、契約で定められた「保証事故」が発生した場合です。

主な保証事故の定義は以下の通りです。

- 取引先の倒産:

- 法的な倒産手続き(破産、民事再生、会社更生、特別清算など)に入った場合。

- 事業活動を停止し、事実上の倒産状態(夜逃げ、事業停止、解散など)と保証会社が判断した場合。

- これらの事態は、公的な情報や客観的な事実に基づいて判断されます。

- 債務不履行(不払い・支払遅延):

- 倒産には至らないものの、支払い期日から**一定期間(多くの保証会社で90日以上と規定されることが多い)**が経過しても売掛金が支払われず、かつ回収の見込みがないと保証会社が判断する場合。

- この定義は保証会社や契約内容によって細かく異なるため、契約時に必ず確認が必要です。

保証金が支払われた後、回収不能となった売掛債権は保証会社に移転します(債権譲渡)。

2.2 売掛債権保証と混同しやすいサービス:徹底比較で違いを理解

売掛債権保証を検討する際、他の金融サービスと目的や機能が似ているため、混同されることがあります。

ここでは、「信用保険」「ファクタリング」「ABL(動産担保融資)」との違いを明確に理解し、自社にとって最適な選択をするための比較表と詳細な解説を示します。

2.2.1 信用保険(取引信用保険)との違い

との違い-2-1024x144.png)

| 項目 | 売掛保証 | 信用保険 |

| 提供会社 | 独立系の保証会社、金融機関系保証会社など | 損害保険会社 |

| 保証の目的 | 未回収リスクの回避、資金繰り安定、与信管理強化 | 未回収リスクの回避、経営安定 |

| 対象債権 | 特定の取引先や、指定された複数の取引先の売掛金 | 原則として全取引先または特定の取引先の全売掛金を包括的にカバー |

| 契約形態 | 個別取引ごとの保証契約、または包括的な取引先指定契約 | 原則として企業全体の信用リスクを対象とした保険契約 |

| 利用の柔軟性 | 個別取引や特定の取引先に絞って利用しやすい | 広範なリスクカバーに向くが、個別調整は限定的 |

| 保証料率 | 取引先の信用度、保証額、期間などにより個別に決定 | 企業の全体売上高、取引先のポートフォリオ、保険期間などにより決定 |

| 主な利用企業 | 中小企業、新規取引先が多い企業、大口取引が多い企業など | 大企業、多数の取引先を持つ企業、海外取引が多い企業など |

信用保険は「保険」の性質が強く、企業の売上高全体、あるいは包括的な取引先ポートフォリオの未回収リスクを網羅的にカバーする傾向があります。そのため、取引先が多く、広範なリスクヘッジを求める大企業で利用されることが多いです。一方、売掛債権保証はより個別性が高く、特定の取引先やリスクの高い取引に焦点を当てて保証をかけるなど、中小企業にとって柔軟な活用が可能です。また、信用保険は支払いサイトが長い海外取引で利用されることも多く、海外リスクにも対応しています。

2.2.2 ファクタリングとの違い

| 項目 | 売掛保証 | ファクタリング |

| 主な目的 | 未回収リスクの回避(資金化は保証事故発生時) | 売掛金の早期資金化(未回収リスク回避も付随) |

| 売掛金の扱い | 売掛金はあなたの会社の資産のまま | 売掛金はファクタリング会社に譲渡される |

| 資金調達性 | 直接的な資金調達ではない(万一の損失補填) | 直接的な資金調達(売掛金を買い取るため、融資ではない) |

| 負債計上 | 負債ではない | 負債ではない(売買取引のため) |

| コスト | 保証料 | 手数料(売掛金の額面に対する割合) |

| 担保・保証人 | 原則不要 | 原則不要 |

| 取引先への通知 | 原則不要(あなたの会社と保証会社の契約) | 原則必要(3者間ファクタリング。2者間は不要の場合もある) |

| 適する場面 | 未回収リスクを事前に排除し、安心して事業展開したい | 今すぐ手元資金が必要、銀行融資が難しい、手形割引の代替手段としたい |

ファクタリングは「売掛金を現金化する」ことが主目的であり、売掛金そのものを売却します。これにより、入金サイクルが短縮され、手元資金が増えます。一方、売掛債権保証は「未回収リスクを補填する」ことが主目的であり、売掛金はあくまで自社の資産のままです。資金調達が必要な場合はファクタリング、リスクヘッジが目的なら売掛債権保証と、それぞれの目的を明確にして使い分けられます。また、両者を組み合わせて利用することで、リスクヘッジと資金調達の両方を強化することも可能です。

2.2.3 ABL(動産担保融資)との違い

との違い-1-1024x144.png)

| 項目 | 売掛保証 | ABL(動産担保融資) |

| 主な目的 | 未回収リスクの回避 | 売掛金や在庫などを担保にした資金調達 |

| 担保 | 不要(保証会社が取引先の信用力を評価) | 売掛金、在庫、機械設備などの動産 |

| 提供者 | 保証会社 | 金融機関(銀行など) |

| 資金調達性 | 間接的(リスク回避による損失防止、結果的な資金維持) | 直接的(融資) |

| 負債計上 | 負債ではない | 負債である(借入金として計上) |

ABLは、売掛金や在庫といった流動資産を「担保」にして、金融機関から融資を受ける仕組みです。企業の持つ資産を有効活用して資金調達を行う手段であり、売掛債権保証のように未回収そのものを保証するものではありません。 売掛債権保証はリスク対策、ABLは資金調達と目的が異なります。ただし、売掛債権に保証が付いていることで、その債権の担保価値が向上し、ABLなどの資金調達においてより有利な条件を引き出せる可能性もあります。

2.3 売掛債権保証の「保証料」はどのように決まるのか?

売掛債権保証の導入を検討する上で、最も気になるのが「保証料」でしょう。

保証料は、保険料と同じように、様々な要素を組み合わせて算出されます。その算出ロジックを理解することで、費用対効果を正しく判断できるようになります。

2.3.1 保証料決定の主要な5つの要素

保証料は、主に以下の5つの要素によって決定されます。

- 保証対象となる取引先の信用度:

- 最も重要な要素であり、保証料率を大きく左右します。保証会社は、保証をかける取引先の財務状況(自己資本比率、売上高、利益、キャッシュフローなど)、経営状況、支払い履歴、業界内の立ち位置、風評、代表者の情報などを詳細に審査します。

- 信用力が非常に高い(倒産リスクが低い)取引先ほど保証料率は低く、信用力が低い(倒産リスクが高い)取引先ほど高くなります。信用情報が少ない新規取引先は、高めに設定される傾向があります。

- 保証金額(保証限度額):

- 未回収時に保証会社が支払う最大金額です。保証する金額が大きければ大きいほど、保証会社が負うリスクも大きくなるため、保証料は高くなります。一般的には、保証対象の売掛金残高や年間取引額に基づいて設定されます。

- 保証期間:

- 保証をかける期間です。通常、1年間で契約し、自動更新または都度更新となることが多いですが、長期保証に対応するサービスもあります。期間が長くなればなるほど、その間に保証事故が発生する可能性も高まるため、保証料は高くなる傾向があります。ただし、特定の長期保証サービスでは、長期利用によるディスカウントが適用される場合もあります。

- 保証対象とする業種・リスク特性:

- あなたの会社(債権者)の業種、および取引先(債務者)の業種も保証料に影響を与えます。例えば、景気変動の影響を受けやすい業種や、倒産件数が多いとされる業種(例:飲食業、建設業の一部、アパレル、特定のITサービス業など)の場合、一般的に保証料が割高になることがあります。また、取引先の事業内容が社会情勢の変化に敏感である場合も考慮されます。

- 保証の範囲・契約内容の詳細:

- 保証事故の範囲: 「倒産のみ」を保証するのか、「支払遅延(不払い)」も含むのかによって保証料は変わります。支払遅延までカバーされる方が、より広範囲のリスクをカバーするため、保証料は高くなります。

- 自己負担割合(免責金額): 未回収が発生した場合の損害額のうち、一定の金額や割合をあなたの会社が自己負担する「免責金額」が設定されることがあります。自己負担割合が高いほど、保証会社の負担が減るため、保証料は安くなる傾向があります。

- 保証割合: 損害額の何%を保証するか(例:80%保証)。保証割合が低いほど保証料は安くなります。

- 個別保証か包括保証か: 特定の取引先1社だけを保証する「個別保証」か、複数の取引先をまとめて保証する「包括保証」かによっても異なります。包括保証の方が、多くの取引先をまとめて管理できるため、効率が良い場合がありますが、料率設定の考え方が異なる場合があります。

2.3.2 保証料の一般的な相場感と計算例

保証料の具体的な相場は、上記の要因によって大きく変動するため、一概に「いくら」とは言えません。

しかし、一般的な目安としては、保証対象となる売掛金額の0.5%~3.0%程度(年間)と言われることが多いです。高リスクの取引先や特殊な業種では、それ以上になることもあります。

【保証料の計算例】

| ケース | 保証対象売掛金 | 保証料率(年間) | 年間保証料 |

| 1. 信用力の高い優良取引先 | 1,000万円 | 0.7% | 7万円 |

| 2. 信用力にやや不安のある取引先 | 500万円 | 1.5% | 7.5万円 |

| 3. 新規取引の大口案件(高リスク) | 2,000万円 | 2.8% | 56万円 |

| 4. 包括保証(年間売上高連動型) | 年間売上高 1億円 | 0.4% | 40万円 |

(注:上記はあくまで概算の例であり、実際の保証料は保証会社による審査と契約内容によって大きく異なります。)

このように、保証料はケースバイケースで大きく異なります。必ず複数の保証会社から見積もりを取り、自社のリスク許容度と費用対効果を比較検討することが重要です。

2.4 申し込みから保証金受領までの全ステップ:スムーズな活用を目指す

売掛債権保証の導入から、万が一の際に保証金を受け取るまでの具体的な流れを把握しておくことで、スムーズにサービスを活用し、有事の際にも慌てることなく対応できるようになります。

2.4.1 ステップ1:情報収集と事前相談(無料)

- 保証会社のリサーチ: まずは、売掛債権保証サービスを提供している複数の保証会社をインターネット、金融機関、業界団体などの情報源からリサーチします。各社の特徴や強み(例:長期保証、特定の業種に強いなど)を把握します。

- 無料相談・問い合わせ: 気になる保証会社数社に問い合わせ、自社の事業内容、保証をかけたい取引先の情報(社名、年間取引額、信用状況など)、希望する保証額や期間などを伝えます。この段階で、おおまかなサービス内容や費用感、申し込みに必要な書類などを教えてもらえます。疑問点はこの時点で積極的に解消しましょう。

2.4.2 ステップ2:仮審査・見積もり取得

- 簡易情報提出: あなたの会社と、保証をかけたい取引先の基本的な情報(企業名、所在地、業種、簡単な財務情報、これまでの取引実績など)を保証会社に提出します。この段階では、詳細な決算書などは不要なことが多いです。

- 仮審査: 提出された情報に基づき、保証会社が簡易的な与信審査を行い、保証の可否、概算の保証限度額、保証料率の見積もりを提示してくれます。複数の会社から見積もりを取得し、比較検討する上で重要なステップです。

2.4.3 ステップ3:本申し込み・詳細審査

- 必要書類の提出: 仮審査の見積もりに納得でき、正式に申し込みを進める場合は、より詳細な書類を提出します。

- あなたの会社の書類: 過去2~3期分の決算書、法人登記簿謄本、事業概要書、事業計画書、納税証明書など。

- 取引先の書類(保証会社が提供を求める場合): 取引先の法人登記簿謄本、決算公告、与信判断に必要な公開情報など。ただし、原則として取引先に保証の事実を知られないよう、保証会社が独自に調査を進めることがほとんどです。

- 本審査: 保証会社は、提出された書類に加え、信用情報機関への照会、インターネット上の公開情報(企業HP、ニュース、SNSなど)の収集、業界情報のリサーチ、場合によっては取引先への間接的なヒアリング(守秘義務に配慮しつつ)など、非常に厳密な与信審査を行います。この審査は、保証会社がリスクを適切に評価するために不可欠であり、最も時間のかかるステップとなります。

2.4.4 ステップ4:保証契約の締結・保証料支払い

- 審査結果の通知: 本審査が完了すると、保証の最終的な可否、確定した保証限度額、保証料率、保証期間、自己負担割合(免責金額)、保証割合、そして保証事故の定義など、詳細な契約条件が通知されます。

- 契約内容の最終確認: 提示された保証約款や契約書の内容を隅々まで確認します。特に、保証が適用される条件、免責事項、報告義務などは非常に重要です。不明な点や疑問点は、この段階で保証会社に質問し、全て解消しておくべきです。必要であれば、弁護士や税理士などの専門家にも相談することをお勧めします。

- 契約締結と初回保証料支払い: 内容に合意できれば、保証契約を締結し、初回保証料を支払います。これで保証が開始され、あなたの会社の売掛金が保証対象となります。

2.4.5 ステップ5:保証期間中の管理と報告

- 取引状況の定期報告: 契約内容によっては、保証対象となる取引先の売掛金残高、入金状況、新たな取引の発生などを、定期的に保証会社に報告する義務が生じる場合があります。これは、保証会社がリスクを継続的にモニタリングするために必要です。

- 異変の早期報告義務: 保証をかけた取引先の経営状況に異変(支払いの遅延、手形決済の変更、主要取引先の変更、不祥事の報道など)があった場合は、速やかに保証会社に連絡・相談します。早期の報告が、保証適用に影響する場合があるため、重要な義務となります。

2.4.6 ステップ6:保証事故発生時の請求と保証金受領

- 保証事故の発生と即時通知: 万が一、取引先が倒産したり、契約に定められた期間を過ぎても支払いが行われなかったりといった「保証事故」が発生した場合、直ちに保証会社にその旨を通知します。この通知の遅れが、保証適用に影響を与える可能性もあるため、迅速な対応が求められます。

- 必要書類の提出: 保証会社が指定する書類(売掛金の存在を証明する請求書や納品書、契約書、取引先の倒産を証明する公的書類、督促履歴など)を提出し、保証金の支払いを請求します。

- 保証金受領: 提出された書類に基づき、保証会社が保証事故の事実と保証適用条件を満たしているかを確認します。確認が取れ次第、契約に基づいた保証金があなたの会社に支払われます。この時点で、資金繰りの不安は解消されます。

- 債権の移転: 保証金が支払われた売掛債権は、保証会社に移転します。以降の債権回収は保証会社が行い、あなたの会社が債権回収の手間を取ることは基本的にありません。これにより、本業への集中を維持できます。

この一連のステップを理解しておくことで、スムーズに売掛債権保証を導入し、万が一の際にも慌てることなく、最大限にその恩恵を受けることができるでしょう。

3. 「命綱」としての真価:売掛保証が連鎖倒産を防ぐメカニズム

ここでは、そのメカニズムを具体的に見ていきましょう。

3.1 連鎖倒産の発生メカニズム:なぜ一社の倒産が他社を巻き込むのか?

連鎖倒産は、特定の企業(以下、「先行倒産企業」と呼びます)の倒産が引き金となり、その取引先(あなたの会社を含む)が次々に倒産していく現象です。

そのメカニズムは、主に以下の3つの要因によって形成されます。

3.1.1 要因1:売掛金未回収によるキャッシュフローの毀損

これが連鎖倒産の最も直接的な引き金となります。

- 資金の途絶: 先行倒産企業からの売掛金が入金されないことで、あなたの会社は予定していた資金流入を失います。

- 支払いの滞り: 資金が入らないことで、あなたの会社は、仕入れ先への支払い、従業員への給与、家賃、その他の運営費用などを支払えなくなります。

- 運転資金の枯渇: 売上はあっても現金がなければ、事業を継続することはできません。「黒字倒産」の典型的なパターンです。

3.1.2 要因2:サプライチェーン・ビジネスネットワークの混乱

企業間の取引は、サプライチェーンという複雑なネットワークで繋がっています。

先行倒産企業がその一部である場合、その倒産は広範囲に影響を及ぼします。

- 仕入れ先の経営悪化: あなたの会社が、先行倒産企業に商品を供給していた場合、その未回収によって仕入れ先のキャッシュフローも悪化します。仕入れ先もまた、資金繰りに窮する可能性があります。

- 顧客の事業停止: あなたの会社が、先行倒産企業から部品やサービスを供給されていた場合、その供給がストップすることで、あなたの会社の生産やサービス提供に支障が出ます。これにより、あなたの会社の顧客への納期遅延や契約不履行が発生し、信用失墜や売上機会損失に繋がります。

- 信用の連鎖: 一つの企業の倒産は、その取引先全体の信用不安に波及し、金融機関からの評価や他の取引先との関係にも悪影響を及ぼします。

3.1.3 要因3:金融機関の与信判断の厳格化

先行倒産企業の発生は、金融機関の与信判断に大きな影響を与えます。

- 貸し剥がし・融資引き締め: あなたの会社が、先行倒産企業と取引があることを理由に、金融機関が融資を停止したり、既存の融資枠を引き締めたりする可能性があります。

- 担保評価の低下: 担保として差し入れている売掛金に未回収リスクがある場合、その担保価値が低下し、新たな融資が受けにくくなることがあります。

- 資金調達手段の限定: 銀行融資が困難になれば、他の高金利な資金調達手段に頼らざるを得なくなり、企業の財務体質がさらに悪化します。

3.2 売掛保証が連鎖倒産の「防波堤」となる理由

売掛債権保証は、上記で解説した連鎖倒産のメカニズムに対し、以下の点で強力な「防波堤」として機能します。

3.2.1 未回収リスクの「即時補填」によるキャッシュフロー保護

売掛保証の最も直接的な効果は、未回収が発生した際に、保証会社から迅速に保証金が支払われることです。

- 資金ショートの回避: 先行倒産企業からの入金が途絶えても、保証金が入ることで、あなたの会社のキャッシュフローは守られます。これにより、仕入れ先への支払い、従業員の給与、その他経費の支払いを滞りなく実行できます。

- 資金繰りの安定化: 資金繰りの不安が解消されることで、経営者は焦りや不安から解放され、冷静な判断に基づき、次の経営戦略を練ることができます。これは、連鎖倒産の悪循環を断ち切る上で最も重要なポイントです。

3.2.2 高度な与信管理による「事前リスク回避」

売掛保証会社は、プロの視点で取引先の信用力を厳しく審査します。

これにより、未回収リスクの高い取引先との取引を未然に防ぐ、あるいは保証限度額を調整するといった「事前対策」が可能になります。

- リスクの低い取引先の選定: 保証会社が審査をパスした取引先との取引に集中することで、未回収が発生する確率そのものを低減できます。

- 信用情報の継続的なモニタリング: 保証会社は、取引先の信用状況を常に監視しています。もし異変があれば、早期にあなたの会社にアラートが送られるため、損害が拡大する前に対応策を講じることが可能です。これにより、潜在的な連鎖倒産のリスクを早い段階で察知し、対策を打てます。

- 経営者の判断をサポート: 属人的になりがちな与信判断を、保証会社の客観的なデータとノウハウでサポートすることで、より安全な取引へと導きます。

3.2.3 金融機関からの「評価向上」と「信頼維持」

売掛保証を導入していることは、あなたの会社が信用リスクを適切に管理している証拠として、金融機関からの評価を向上させます。

- 融資の安定性: 未回収リスクがヘッジされていることで、金融機関はあなたの会社への融資をより安全と判断し、既存の融資が維持されやすくなります。また、新たな資金ニーズが生じた際も、スムーズに融資を受けられる可能性が高まります。

- 担保価値の向上: 売掛金に保証が付いている場合、その債権の担保価値が向上し、金融機関がABL(動産担保融資)などを通じてより積極的に融資を行うインセンティブになります。

- 信用失墜の防止: 取引先の倒産による未回収が発生しても、保証金で補填されるため、あなたの会社の財務状況が急激に悪化するのを防ぎます。これにより、金融機関や他の取引先からの信用を維持し、連鎖的な不信感の広がりを食い止めることができます。

3.3 中小企業こそ売掛保証が「命綱」となる具体的な理由

大企業に比べて、中小企業が売掛保証を「命綱」として活用すべき具体的な理由を深掘りします。

3.3.1 資金繰りの脆弱性

- 内部留保の少なさ: 利益を再投資に回すことが多いため、不測の事態に備える内部留保が少ない傾向にあります。そのため、一度の大きな未回収が資金繰りに致命的な打撃を与えます。

- 資金調達手段の限定: 銀行融資が主な資金調達手段であり、社債発行や株式公開といった多様な選択肢を持たないことがほとんどです。そのため、未回収による信用悪化は、即座に資金調達の道を閉ざしてしまいます。

- キャッシュフローの重要性: 日々の運転資金は、売掛金の入金に大きく依存しています。そのため、売掛金の滞りが直接的に事業継続の危機に繋がります。

3.3.2 与信管理体制の未熟さ

- 専門知識・ノウハウの不足: 与信管理に関する専門知識を持つ人材が不足している、あるいは専任者がいないため、属人的な判断に頼ることが多くなります。

- 情報収集の限界: 信用情報機関へのアクセスや、詳細な財務分析を行うための情報収集に限界があります。そのため、リスクの高い取引先と知らずに取引してしまう可能性があります。

- 時間とコストの制約: 経営者が本業に集中する必要があるため、与信管理に十分な時間やコストを割くことが難しいのが実情です。

3.3.3 単一取引先への依存度の高さ

- 集中リスク: 特定の取引先からの売上が大半を占める場合、その取引先が倒産すれば、あなたの会社も即座に危機に瀕します。これは「集中リスク」と呼ばれ、中小企業が抱える大きな弱点の一つです。

- 交渉力の弱さ: 取引先への依存度が高いと、支払い条件などで不利な立場に立たされがちです。売掛金サイトの延長などを要求されても、断りにくい状況に陥ることがあります。

万が一の事態に備えるだけでなく、平時から経営を安定させ、攻めの経営を可能にするための強力なツールと言えるでしょう。

4. 売掛保証導入で得られる「攻め」と「守り」のメリット、そして注意すべきデメリット

売掛保証は中小企業経営に多くのポジティブな変化をもたらしますが、同時に注意すべき点も存在します。

導入を検討する前に、これらのメリットとデメリットを深く理解し、自社にとって最適な判断を下しましょう。

4.1 売掛保証が中小企業にもたらす「6つの絶大なメリット」

売掛保証は、中小企業経営に多くのポジティブな変化をもたらしますが、特に以下の6つのメリットは、中小企業が持続的に成長するために不可欠です。

4.1.1 メリット1:連鎖倒産を「確実に」防ぎ、事業継続性を確保

売掛保証の最も直接的で、かつ中小企業にとって最も重要なメリットは、売掛金未回収という連鎖倒産の最大の引き金となるリスクを確実に回避できる点です。これは、会社の存続に直結する生命線となります。

- 突発的な資金ショートの防止: 取引先の倒産や支払不能によって突然発生する資金ショートを未然に防ぎます。これにより、予定していた資金が入ってこないことによる仕入れや人件費、家賃などの支払いの遅延を防ぎ、会社の信用を維持できます。

- キャッシュフローの盤石化: 常に一定のキャッシュフローが確保されるため、資金繰りが安定します。これは、急な資金ニーズにも柔軟に対応できる余裕を生み出し、計画的な設備投資や事業拡大が可能になる基盤となります。

- 「黒字倒産」の心配からの解放: 会計上は利益が出ているのに、手元に現金がないために倒産してしまう「黒字倒産」の恐怖から解放されます。売掛保証は、売上を確実に現金化するための最後の砦となり、経営者の精神的な安定にも寄与します。

4.1.2 メリット2:「攻めの経営」を加速!新規開拓・大口取引への果敢な挑戦

未回収リスクへの不安が解消されることで、経営者は自信を持って、より積極的なビジネス戦略を実行できるようになります。

これは、企業の成長速度を飛躍的に高める可能性を秘めています。

- 新規顧客への積極的なアプローチ: これまで与信情報が不明確だった新規の取引先や、まだ実績の少ないベンチャー企業、あるいは市場開拓のためのリスクを伴う取引などに対しても、売掛保証があれば安心して取引をスタートできます。これにより、新たな市場や顧客層を開拓し、売上拡大のチャンスを確実に掴むことが可能になります。

- 大口取引への果敢な挑戦: 高額な売掛金が発生する大口案件は、未回収時の損失も甚大であるため、これまでは受注をためらっていたかもしれません。しかし、売掛保証があれば、そのリスクをヘッジできるため、躊躇なく大口案件に挑戦し、企業の成長速度を加速させることができます。

- 支払い条件の柔軟性向上: 競合他社よりも有利な支払い条件(例:支払いサイトの延長)を顧客に提示できるようになります。これにより、顧客獲得における競争優位性を確立し、長期的な顧客関係の構築にも寄与します。

4.1.3 メリット3:高度な与信管理を「低コスト」で実現!経営効率化とガバナンス強化

中小企業にとって、専門的な与信管理体制を自社で構築・維持することは、膨大な時間、コスト、そして専門知識を必要とします。

売掛保証は、この課題を解決する最も効果的な手段の一つです。

- 保証会社の専門ノウハウを活用: 保証会社は、与信管理のプロフェッショナル集団です。彼らが持つ膨大な企業データ、信用情報ネットワーク、そして長年培った審査ノウハウを間接的に活用できます。これにより、自社の与信判断の精度が格段に向上します。

- 与信管理業務の省力化・効率化: 個々の取引先の財務状況を細かく調査したり、信用調査会社に依頼したりする手間やコストを大幅に削減できます。保証会社に与信判断を委ねることで、経営資源を本来の事業活動や成長戦略に集中させることが可能になります。

- 客観的かつ継続的な与信評価: 属人的な判断に頼りがちな与信管理を、保証会社の客観的な視点と継続的なモニタリングによって強化できます。これにより、取引先の信用状況の変化にも迅速に対応できるようになります。これは企業のガバナンス強化にも繋がります。

4.1.4 メリット4:経営者の「精神的負担」を劇的に軽減!本業への集中とQOL向上

売掛金の未回収は、経営者にとって数字上の損失だけでなく、計り知れない精神的ストレスをもたらします。

この心理的な重圧からの解放は、売掛保証の最も重要な価値の一つです。

- 不安とストレスからの解放: 「あの取引先は大丈夫だろうか」「資金ショートしたらどうしよう」といった日々抱える未回収の不安やストレスから解放されます。夜も安心して眠れるようになる、という経営者の方の声も多く聞かれます。

- 意思決定の質の向上: 精神的な重圧が軽減されることで、経営者は冷静かつ合理的な意思決定を行えるようになります。感情に左右されず、事業の成長に直結する重要な判断に集中できます。

- ワークライフバランスの改善: 未回収にまつわるトラブル対応や資金繰りの心配から解放されることで、経営者はより充実したプライベートの時間を持つことができるようになります。これは、経営者自身のQOL(Quality of Life)向上にも繋がり、長期的な視点での事業継続に貢献します。

4.1.5 メリット5:金融機関からの「評価向上」と間接的な資金調達効果

売掛保証を導入していることは、金融機関からの評価にもポジティブな影響を与え、間接的ながらも資金調達における優位性をもたらします。

- 信用力の向上: 未回収リスクを適切に管理している企業として、金融機関からの信用度が向上します。これにより、新規融資の審査がスムーズになったり、既存の融資条件が有利になったりする可能性があります。金融機関は、返済能力だけでなく、企業の安定性やリスク管理能力も重視します。

- 担保評価の向上: 売掛債権に保証が付いていることで、その債権の担保価値が向上し、ABL(動産担保融資)などを活用した資金調達において有利な条件を引き出せる可能性もあります。

- 損失の防止による自己資本の維持: 未回収によって発生する損失は、企業の自己資本を毀損します。売掛保証は、この損失を補填することで、自己資本比率を高く保ち、企業の財務体質を健全に保つことに貢献します。これは、バランスシートの改善に繋がり、間接的ながらも「資金調達効果」と言えるでしょう。

4.1.6 メリット6:従業員の「安心感」と「モチベーション向上」

経営者の安心感は、従業員にも波及し、組織全体のパフォーマンス向上に繋がります。

- 安定した職場環境: 会社の資金繰りが安定し、将来への見通しが立つことで、従業員は安心して仕事に取り組めるようになります。「会社がいつ倒れるか分からない」という不安は、従業員の生産性を著しく低下させます。売掛保証は、この不安を取り除きます。

- 営業担当者の積極性向上: 営業担当者は、未回収リスクを気にせず、自信を持って顧客に提案できるようになります。ノルマ達成のプレッシャーが軽減され、より積極的に営業活動に専念できます。

- 経理・管理部門の負担軽減: 売掛金の回収不能リスクが低減されるため、未回収債権の管理や督促業務に割かれる時間と労力が大幅に削減されます。これにより、経理・管理部門は、本来の会計処理や分析業務に集中できるようになります。

4.2 売掛保証導入で「知っておくべき5つのデメリット」

多くのメリットがある一方で、売掛保証にも注意すべき点がいくつかあります。これらを事前に理解しておくことで、後悔のない導入判断ができます。

4.2.1 デメリット1:保証料という「コスト」の発生

当然ながら、売掛保証サービスを利用するには保証料が発生します。

- 固定費としての認識: 売掛保証料は、保険料と同様に、売掛金の回収有無にかかわらず発生するランニングコストです。未回収が発生しなかった場合でも、支払った保証料は戻ってきません。これは、費用として計上されるため、企業の利益を圧迫する要因となりえます。

- 費用対効果の慎重な検証: 支払う保証料が、自社が回避できるリスク(未回収損害額の潜在的リスク)や得られるメリット(資金繰り安定、攻めの経営機会、精神的安定など)に見合うかを慎重に検討する必要があります。信用力が非常に高く、未回収リスクが極めて低い取引先に対しては、保証料が割高に感じられる可能性もあります。コストは、単なる支出ではなく、「安心」というリターンを得るための投資と捉えるべきです。

4.2.2 デメリット2:保証審査の「厳しさ」と「対象の制限」

全ての売掛債権が、無条件に保証されるわけではありません。保証会社はリスクを負うため、慎重な審査を行います。

- 保証審査のハードル: 保証会社はリスクを適切に評価するため、保証をかける取引先の信用力を厳しく審査します。そのため、信用情報が乏しい新規企業、既に財務状況が芳しくない企業、設立間もない企業、あるいは特定の高リスクな業界の企業などは、審査に通らない、または保証限度額が非常に低く設定されることがあります。

- 対象範囲の制限: 審査の結果、特定の取引先のみが保証対象になったり、希望する保証額よりも低い限度額しか設定されなかったりする場合があります。また、保証会社によっては、一部の業種(例:風俗関連、反社会的勢力と関わる恐れのある業種など)や海外取引、特殊な取引形態が保証対象外となることもあります。

- 審査期間の必要性: 審査には一定の期間(数日から数週間)を要します。急を要する取引や、短期間での判断が求められる場合には、そのスピード感が課題となることもあります。

4.2.3 デメリット3:自己負担額(免責金額)や保証割合の存在

万が一、保証事故が発生しても、損害額の全額が保証されるとは限りません。

- 自己負担額(免責金額): 契約によっては、保証事故が発生した場合の損害額のうち、一定の金額や割合をあなたの会社が自己負担する「免責金額」が設定されます。例えば、「損害額の5万円は自己負担」「損害額の10%は自己負担」といった形です。これは、保証会社のリスクを軽減し、保証料を抑えるための仕組みです。

- 保証割合: 損害額の全額ではなく、一定の割合(例:80%)のみを保証する「保証割合」が設定されている場合もあります。この場合、残りの部分は自社の損失となります。これらの条件は、保証料の安さと引き換えに設定されることが多いため、自社の許容リスクと費用を考慮してバランスの取れた選択をする必要があります。

4.2.4 デメリット4:一定の「事務負担」の発生

売掛保証を導入すると、契約後も一定の事務作業が発生します。

- 情報提供義務: 保証会社は、保証対象となる取引先の信用状況を継続的に把握するため、あなたの会社に取引状況の定期的な報告(例:売掛金残高、入金状況、新たな取引の発生など)や、必要に応じた追加情報の提供を求めることがあります。

- 与信管理業務の見直し: 契約内容によっては、これまで行っていなかった与信管理業務(取引先の財務状況の定期的なチェック、信用情報の収集、異変時の報告など)が新たに必要になる場合があります。これは、企業のガバナンス強化にも繋がりますが、初期の負担は発生します。

- 保証事故発生時の手続き: 万が一、保証事故が発生した際には、保証金請求のために必要な書類(請求書、納品書、契約書、倒産を証明する公的書類、督促履歴など)の準備や、保証会社への提出といった手続きが発生します。これには、一定の時間と手間がかかります。

4.2.5 デメリット5:取引先への「間接的な影響」(可能性は低いがゼロではない)

売掛保証は、原則としてあなたの会社と保証会社の間の契約であり、取引先に知られることはありません。

これは「債権譲渡通知の不要」が大きな特徴です。

しかし、ごく稀なケースで間接的な影響が出る可能性もゼロではありません。

- 保証会社の与信調査: 保証会社が取引先の信用情報を確認するために、信用調査会社を介したり、公開情報(登記情報、報道など)を収集したりします。この過程で、取引先が「なぜ自社が調べられているのだろう?」と疑問や不信感を抱く可能性も考えられます(ただし、保証会社は守秘義務に配慮し、慎重に対応します)。

- 契約上の特約: 非常に稀ですが、特定の契約形態や保証スキーム(例:特定のサプライチェーンファイナンスなど)において、取引先への間接的な通知や、保証会社への情報開示が条件となる場合も考えられます。これは一般的な売掛保証では稀ですが、契約時には注意深く確認すべき点です。

メリットとデメリットを天秤にかけ、最終的に自社にとっての最適なバランスを見つけることが重要です。

5. 自社に最適な売掛保証を見つける!失敗しない「選び方」と「活用事例」

数ある売掛保証サービスの中から、自社に最適なものを選び、その効果を最大限に引き出すためのポイントを解説します。

中小企業ならではの視点も踏まえて見ていきましょう。

5.1 自社に最適な売掛保証会社を見つける「10のチェックポイント」

中小企業が売掛保証を導入する際、最も重要なのは「自社のニーズに合致しているか」という点です。

以下の10のチェックポイントを参考に、複数の保証会社を比較検討しましょう。

5.1.1 チェックポイント1:保証対象と保証範囲の「柔軟性」と「網羅性」

- 対応業種: あなたの会社の業種、および主要な取引先の業種に精通し、適切に対応しているか?特定の業種(例:ITサービス、建設業、製造業、人材派遣業など)に特化した強みを持つ保証会社もあります。自社の業界特有のリスクを理解しているかは重要ですことです。

- 対象債権の種類: 国内取引だけでなく、海外取引(輸出債権)もカバーできるか?手形債権、電子記録債権、工事請負代金、コンサルティングフィーなど、自社の主要な取引形態から発生する債権が漏れなく保証対象になるかを確認しましょう。

- 保証事故の範囲: 倒産だけでなく、支払い期日から一定期間(例:90日)経過しても支払われない「支払遅延(不払い)」も保証対象となるか?支払遅延までカバーされる方が、より安心感が高く、早期の資金繰り安定に繋がります。

- 新規取引先への対応: これまで取引実績がなく、与信情報が少ない新規の取引先や、設立間もないベンチャー企業などに対しても、積極的に保証を付与してくれるか?あるいは、その場合の保証限度額や料率の条件はどうか?新規開拓を加速させたい場合は特に重要です。

5.1.2 チェックポイント2:保証料率と総コストの「透明性」と「納得感」

- 保証料率の明確さ: 保証料の計算方法がシンプルで分かりやすいか?複雑な計算式や、不透明な追加費用(例:与信調査費用、契約手数料、システム利用料など)がないかを確認しましょう。総額でいくらになるのかを事前に把握することが重要です。

- 総コストの比較: 保証料だけでなく、初期費用、事務手数料、年間の更新費用、もしもの時の請求手数料など、全ての関連コストを明確に把握し、複数の会社で見積もりを取得して徹底的に比較検討します。表面上の料率だけでなく、総コストで判断しましょう。

- 免責金額と保証割合: 未回収時に自己負担する「免責金額」がどの程度か、損害額の何%を保証してくれる「保証割合」は何%か。これらが保証料とどう連動しているか(例:免責金額が高いほど保証料は安い)を理解し、自社の許容リスクと照らし合わせて最適なバランスを選びましょう。

5.1.3 チェックポイント3:与信審査の「スピード」と「柔軟性」

- 審査期間: 申し込みから保証開始までの期間が、自社のビジネススピード、特に新規取引開始のタイミングに合っているか?急を要する取引がある場合や、事業展開が早い企業にとっては、迅速な審査が可能な会社を選びましょう。

- 審査基準の柔軟性: 大手企業だけでなく、中小企業やスタートアップ、あるいは特定の業界における信用力の評価において、画一的な基準だけでなく、個別の事情(例:成長性、特定の技術力、独自のビジネスモデルなど)を考慮してくれる柔軟性があるかどうかも重要です。

- 審査後の情報提供: 保証会社が、保証対象となった取引先について、定期的に信用情報や市場動向に関する情報を提供してくれるかどうかも、自社の与信管理の強化に役立ちます。

5.1.4 チェックポイント4:保証限度額の「設定基準」と「上限」

- 希望保証額への対応: 自社が保証したい売掛金の金額(特に大口取引の場合)に対して、十分な保証限度額を設定できるか?これは、売上拡大を目指す上で非常に重要な要素です。

- 限度額の設定基準: 保証限度額がどのように決定されるのか、その基準が明確か?売掛金の額面や取引先の信用格付けに対して、何%程度まで保証が可能かを確認しましょう。

- 増額・減額の可能性: 将来的に取引額が増加した場合や、新たな取引先を追加した場合に、保証限度額の増額や変更に柔軟に対応してくれるか?また、取引が縮小した場合に減額して保証料を調整できるかどうかも確認が必要です。

5.1.5 チェックポイント5:事故発生時の「対応」と「サポート体制」

- 請求手続きの簡便さ: 万が一、保証事故が発生した場合の保証金請求手続きが、分かりやすく、スムーズに行えるか?複雑な手続きは、緊急時の精神的負担を増大させます。

- 問い合わせ窓口と担当者の質: 困った時や疑問が生じた時に、迅速かつ的確に相談できる専門知識を持った担当者や窓口が設置されているか?中小企業にとっては、親身なサポートを受けられるかどうかが非常に重要です。

- 債権回収への取り組み: 保証金支払い後、保証会社がどのように債権回収に取り組むのか?そのプロセスや姿勢も確認しておくと良いでしょう。あなたの会社に負担がかからない仕組みであることは必須です。

5.1.6 チェックポイント6:契約期間と「更新・解約条件」

- 契約期間の選択肢: 短期契約(例:半年)から長期契約(例:3年、5年)まで、自社のニーズに合わせた契約期間を選べるか?長期契約は、一般的に保証料率が有利になる傾向があります。

- 更新手続き: 契約更新時の手続きがシンプルか、また更新時に保証料率や条件がどのように見直されるのか、その基準が明確か?不透明な条件変更がないかを確認しましょう。

- 途中解約の可否と違約金: 万が一、途中で保証が不要になった場合(例:取引先の事業停止、自社の事業撤退など)に、契約期間途中の解約が可能か、またその際の違約金などが発生しないかを確認しましょう。

5.1.7 チェックポイント7:企業の「信頼性」と「実績」

- 保証会社の安定性: 会社の設立年数、資本金、株主構成、財務状況など、保証会社自体の経営基盤が安定しているか?長期間にわたって安心して利用できる、信頼性の高い会社を選びましょう。金融機関系か独立系かなども判断材料になります。

- 導入実績: 多くの企業が利用しているか、特に同業他社や類似規模の企業での導入実績が豊富にあるかを確認しましょう。実績は、その保証サービスの信頼性を示す指標の一つです。

- 評判・口コミ: 実際に利用している企業の評判や口コミ、第三者機関からの評価、メディア掲載実績なども参考にすると良いでしょう。

5.1.8 チェックポイント8:システム連携と「利便性」

- オンラインサービスの有無: 申し込み、契約内容の確認、取引状況の報告、保証金請求などがオンラインで完結できるか?デジタル化されたサービスは、事務作業の効率化に大きく貢献します。

- 管理システムの使いやすさ: 保証対象の取引先や保証状況(保証限度額、利用残高、期限など)を管理するシステムが直感的で使いやすいか?複雑なシステムは、かえって業務負担を増やします。

- 既存システムとの連携: 会計システム、販売管理システム、CRM(顧客管理システム)など、自社の既存の業務システムと連携できるサービスがあれば、データ入力の手間が省け、より業務効率が向上します。API連携の有無なども確認してみましょう。

5.1.9 チェックポイント9:付帯サービスと「コンサルティング」の有無

- 与信管理に関するアドバイス: 売掛保証の提供だけでなく、与信管理全般に関するコンサルティングや、リスクマネジメントに関する情報提供(例:業界レポート、特定の企業の信用情報更新通知など)を行っているか?

- 経営支援: 資金繰り改善や経営戦略に関するサポート、セミナー開催、ビジネスマッチング支援など、売掛保証以外の付帯サービスを提供しているかどうかも確認してみましょう。単なる保証だけでなく、経営全般のパートナーとなり得るかどうかがポイントです。

- 情報提供: 経済動向、市場分析、法改正情報など、経営に役立つ情報を提供してくれる保証会社は、頼れるパートナーとなるでしょう。

5.1.10 チェックポイント10:担当者の「専門知識」と「親身な対応」

- 専門性: 担当者が、売掛保証や与信管理に関する深い専門知識だけでなく、あなたの会社の業界やビジネスモデルに関する理解を持っているか?質問に対して的確で分かりやすい説明をしてくれるかどうかが重要です。

- 対応の質: 質問に対して丁寧に分かりやすく説明してくれるか、自社の課題に真摯に向き合い、最適な解決策を提案してくれるか?中小企業にとっては、信頼できる担当者の存在が非常に重要であり、長期的なパートナーシップを築けるかどうかの鍵となります。

決して安易に判断せず、納得のいくまで情報収集と検討を重ねることが成功への道です。

5.2 売掛保証の具体的な「活用事例」:中小企業がこうして連鎖倒産を回避し、成長した!

売掛保証は、様々な経営課題を抱える中小企業にとって、非常に有効な解決策となります。

ここでは、具体的な活用事例を通じて、売掛保証がどのように企業の成長を後押しし、連鎖倒産の危機を回避し、経営を安定化させたかを見ていきましょう。

5.2.1 活用事例1:主要取引先の倒産危機を乗り越えた地域密着型メーカー

【導入前の課題】 従業員数25名の地域密着型A社は、特定の加工部品を製造しており、売上の6割を占める主要な取引先B社(中堅の機械メーカー)に依存していました。B社とは長年の付き合いで信頼関係も厚かったものの、B社が最近、新規事業の失敗で資金繰りが悪化しているという噂が耳に入り始めました。もしB社が倒産すれば、A社は巨額の売掛金が未回収となり、自社も連鎖倒産の危機に瀕することは明白でした。しかし、B社との関係を悪化させたくないため、直接的な与信調査や厳しい支払い条件の要求はできずにいました。

【売掛保証の活用と成果】 A社は、B社との関係を損ねることなくリスクをヘッジするため、B社への売掛金に特化した売掛保証を導入しました。保証会社は、B社の信用力を厳密に審査し、与信状況を継続的にモニタリング。その数ヶ月後、保証会社からB社の資金繰り悪化が深刻化しているというアラートが入り、A社は保証会社と連携しつつ、B社への出荷量を調整し、既存の売掛金回収を優先するよう交渉を開始しました。最終的にB社は経営再建を図るも破産手続きに入りましたが、A社は速やかに保証会社に保証金を請求。

【結果として得られたメリット】

- 連鎖倒産を回避: B社からの未回収金は発生しましたが、速やかに保証金が支払われたため、A社の資金繰りは守られ、仕入れ先への支払いや従業員の給与支払いを滞りなく続けることができました。これにより、A社はB社の倒産に巻き込まれることなく、事業を継続できました。

- 経営者の精神的安定: 巨額の未回収リスクに日々怯えていた社長は、保証によってその不安から解放され、再建に向けた新たな取引先の開拓や事業戦略の立案に集中できるようになりました。

- 適切なリスク管理の実践: 保証会社からのアラートとサポートにより、主要取引先の信用状況悪化という兆候を早期に察知し、適切なリスクマネジメント行動を取ることができました。

5.2.2 活用事例2:新規事業で大手企業と取引を始めたITベンチャー

【導入前の課題】 従業員数10名のC社は、画期的なAIソリューションを開発したITベンチャー企業です。大手企業D社から大型のプロジェクトを受注することになりましたが、D社の社内規定で支払いサイトが非常に長く(検収後120日払い)、C社にとっては、この間のキャッシュフローが大きな負担となる上に、万が一D社の経営状況が悪化した場合のリスクを抱えることになりました。しかし、この取引はC社にとって事業拡大の大きな足がかりとなるため、何としても成功させたいと考えていました。

【売掛保証の活用と成果】 C社は、D社との大口取引に特化して売掛保証を導入しました。これにより、D社の支払いサイトが長くても、万が一の未回収時には保証されるため、安心してプロジェクトを進めることができました。また、保証会社がD社の信用力を継続的に評価・モニタリングしてくれるため、C社は自社で与信管理に大きなリソースを割くことなく、本業であるソリューション開発と提供に集中できました。

【結果として得られたメリット】

- 大口取引の獲得と売上拡大: 未回収リスクをヘッジできたことで、C社はD社との大口取引を躊躇なく実行し、事業規模を飛躍的に拡大させることができました。

- キャッシュフローの安定: 長い支払いサイトによる資金繰りの不安が解消され、次のサービス開発や人材採用への投資を計画的に行えるようになりました。

- 企業価値の向上: 大手企業との取引実績に加え、リスク管理体制が整っていると金融機関からも評価され、その後の資金調達においても有利な条件を引き出すことができました。

5.2.3 活用事例3:海外進出の未回収リスクを克服した食品輸出業者

【導入前の課題】 従業員数18名の高品質な有機食品卸売業E社は、国内市場の成熟に伴い、成長戦略の一環として東南アジアへの輸出を検討していました。しかし、海外取引特有の未回収リスク(法制度の違い、商習慣、カントリーリスク、為替変動リスクなど)が大きく、なかなか一歩を踏み出せないでいました。特に、信用力の把握が困難な海外の新規取引先との交渉に不安を感じていました。

【売掛保証の活用と成果】 E社は、海外取引(輸出債権)に対応した売掛保証サービスを導入しました。保証会社は、海外の取引先の信用力だけでなく、当該国の政治・経済状況やカントリーリスクも評価対象とし、E社の懸念を払拭する保証プランを提供しました。これにより、E社は安心して東南アジアの新規取引先に商品を輸出し、売掛金を発生させることができました。

【結果として得られたメリット】

- 海外市場への参入が加速: 複雑で予測困難な海外の未回収リスクをプロに任せることができ、安心して海外展開を開始することができました。最も懸念していた「お金」のリスクが軽減されたことで、積極的な営業活動が可能になりました。

- 新たな市場でのビジネスチャンス獲得: 現在、E社は最初の輸出先である国での取引を拡大し、さらに複数の周辺国への輸出も視野に入れています。売掛保証が、新たなグローバル市場でのビジネスチャンスを掴むための強力な後押しとなりました。

- 事業ポートフォリオの多角化: 国内市場への依存度を下げ、海外市場という新たな収益源を確保することで、企業全体の経営リスクを分散し、持続可能性を高めることができました。

5.2.4 活用事例4:複数の小口取引先の未回収に悩んでいたコンサルティング会社

【導入前の課題】 従業員数8名の経営コンサルティング会社F社は、中小企業を対象にコンサルティングサービスを提供しており、多数の小口取引先を抱えていました。個々の売掛金は小さいものの、積み重なると大きな金額になり、毎月数件の未回収や支払いの遅延が発生していました。その都度、経理担当者が督促業務に追われ、他の業務に支障が出ていました。また、経営者も「あの会社は大丈夫か」「また遅れるのではないか」と常に精神的な負担を抱えていました。

【売掛保証の活用と成果】 F社は、複数の小口取引先をまとめてカバーできる包括型の売掛保証を導入しました。これにより、個々の小口取引先の信用調査や未回収時の督促業務の大部分を保証会社に任せることができ、経理担当者の負担が大幅に軽減されました。また、万が一の未回収時にも保証金が支払われるため、資金繰りの不安も解消されました。

【結果として得られたメリット】

- 経理・管理部門の業務効率化: 小口債権の管理や回収業務から解放されたことで、経理担当者は本来の会計分析や経営戦略サポート業務に集中できるようになりました。

- 経営者の精神的負担軽減: 多数の小口取引先からの未回収に起因するストレスがなくなり、社長は心置きなくコンサルティング業務や新規サービス開発に注力できるようになりました。

- 安定した収益確保: 毎月発生していた小口の未回収損失が補填されることで、収益が安定し、経営の予実管理の精度が向上しました。

これらの活用事例は、売掛保証が単なるリスクヘッジツールに留まらず、中小企業が抱える様々な経営課題を解決し、連鎖倒産の危機を回避しながら、事業を成長させるための「攻め」のツールとしても機能することを示しています。

あなたの会社も、これらの事例のように、売掛保証を活用して新たなステージへと進むことができるでしょう。

6. まとめ:中小企業の未来は「売掛保証」で盤石に!

売掛金の未回収リスクは、どのような企業にとっても常に存在し、特に財務基盤が盤石でない中小企業にとっては、経営の根幹を揺るがしかねない深刻な脅威です。

しかし、この見えないリスクに怯え、事業拡大のチャンスを逃すのは、あまりにももったいないことです。

売掛保証を導入することで、あなたは以下の確かなメリットを手に入れることができます。

- 連鎖倒産という悪夢から確実に回避できます。 主要な取引先の倒産という予期せぬ事態が起こっても、あなたの会社の資金繰りは守られ、事業を継続できます。

- 会社の資金繰りが驚くほど安定します。 予期せぬ資金ショートの不安から解放され、計画的な経営が可能になります。

- 新規顧客開拓や大口取引に、もう躊躇しません。 未回収リスクを気にせず、自信を持って攻めの営業を展開し、売上を大きく伸ばせるようになります。

- 高度な与信管理を、低コストで実現できます。 自社では難しいプロの知見と情報網を活用し、与信判断の精度が格段に向上します。

- 経営者の精神的負担が劇的に軽減されます。 未回収の心配から解放され、夜も安心して眠れるようになり、本来の事業戦略に集中できます。

- 金融機関からの評価が向上し、資金調達も有利になります。 健全な財務体質を維持し、会社の信用力を高めることができます。

売掛保証は、単なるコストではありません。それは、あなたの会社がリスクを乗り越え、持続的に成長していくための未来への「戦略的投資」です。

そして、連鎖倒産の脅威から中小企業を守るための、紛れもない「命綱」なのです。

もし今、あなたが売掛金の未回収リスクに少しでも不安を感じているなら、あるいはもっと積極的にビジネスを拡大していきたいと考えているなら、売掛保証の導入は、その課題を解決し、未来を切り拓くための最も賢明な選択となるでしょう。

【補足:PROTOCOL Dealとは】

PROTOCOL Dealは、債権を戦略的に活用し、企業のリスクヘッジと資金流動性の向上を同時に叶える、新しい形のファイナンスサービスです。

PROTOCOL Deal Garantee:売掛債権保証とは?

あなたの会社を、未回収リスクから「最大5年間」徹底ガード

常識を覆すコストパフォーマンス。短期保証と変わらない「驚きの料率」

長期保証と聞けば、「きっと保証料も高いのでは?」と感じるかもしれません。しかし、PROTOCOL Deal Guaranteeは、その常識を覆します。

短期保証が主流の他社サービスと、ほぼ同等レベルの保証料率で、この長期保証をご提供できるのが私たちの最大の強みです。

「長期の安心」と「納得のコスト」を両立することで、お客様は資金繰りの心配なく、より積極的な経営戦略を描くことができます。

ご興味がある方は、下記からご連絡ください。

他、ファイナンスサービスに関しては、下記から

売掛保証に関してご相談

FAQ

①売掛保証・債権保証とは?

売掛保証とは、企業が商品やサービスを販売した際に発生する売掛金(未回収の代金)が、取引先の倒産や支払い遅延などで回収できなくなった場合に、保証会社や保険会社がその損失を補償してくれるサービスです。

これは、債権保証とも呼ばれ、企業の資金繰り安定や貸倒れリスクの軽減を目的としています。売掛保証を導入すれば、安心して新規取引や大口契約に挑戦でき、事業拡大を後押しする効果が期待できます。いわば、会社の売上を守る「安心の保険」のようなものです。

申し込みはこちら:https://toshika-lp.protocol.ooo/protocol-deal

②債権回収・未払い回収とは?

債権回収とは、企業や個人が、商品やサービスの提供、または貸付などによって発生した「債権」(お金を受け取る権利)について、約束の期日になっても相手方(債務者)から支払いがない場合に、そのお金を取り戻すための一連の活動を指します。

具体的には、支払いの催促(督促)、交渉、そして最終的には法的手段(内容証明郵便の送付、少額訴訟、通常訴訟、強制執行など)を通じて、未回収の資金を回収するプロセスです。会社の資金繰りを健全に保つ上で非常に重要な業務です。

申し込みはこちら:https://xp-law.com/saikennkaisyuu