売掛債権保証

売掛債権保証契約の流れと必要書類:導入ガイド

売掛債権保証契約のスムーズな導入を徹底サポート!申し込みから必要書類、審査、契約締結、保証金受領までの全プロセスを分かりやすく解説。未回収リスクを解消し、安心経営を実現するための実践ガイドです。

- 1. はじめに:なぜ今、売掛債権保証が中小企業に不可欠なのか?

- 2. 売掛債権保証契約の全体像:申し込みから保証金受領までの流れ

- 3. 契約申し込み時の「必要書類」徹底解説:あなたの会社と取引先の情報

- 4. 売掛債権保証の「与信審査」の深層:保証会社は何を見ているのか?

- 5. 契約条件の提示と最終確認:失敗しないためのチェックリスト

- 6. 保証期間中の運用と、万が一の「保証事故」発生時の対応

- 7. 賢い保証会社の選び方と成功へのヒント:後悔しないための最終チェック

- 8. まとめ:売掛債権保証で、あなたの会社は「安心経営」へと変わる!

- 【補足:PROTOCOL Dealとは】

- PROTOCOL Deal Garantee:売掛債権保証とは?

- FAQ

1. はじめに:なぜ今、売掛債権保証が中小企業に不可欠なのか?

1.1 売掛金未回収の「隠れたリスク」と「経営を脅かす現実」

事業を営む上で、売掛金は避けて通れない存在です。

商品やサービスを提供し、後日代金を受け取るこの商習慣は、多くの企業にとって当たり前となっています。

しかし、その「当たり前」の裏には、常に未回収のリスクが潜んでいます。

あなたの会社は、このような「隠れたリスク」に晒されていませんか?

- 取引先の突然の倒産: 長年取引のある信用力の高い企業でも、予期せぬ経済状況の悪化や経営者の交代などにより、突然倒産するケースは少なくありません。一夜にして数千万円、数億円の売掛金が紙切れ同然となり、経営に致命的な打撃を与える可能性があります。

- 支払いの遅延と資金ショート: 倒産に至らなくても、取引先の資金繰り悪化により、支払いが遅延することは日常茶飯事です。数日、数週間の遅れが積み重なると、あなたの会社の資金繰り計画は狂い、仕入れ資金や人件費、家賃などの支払いに窮し、資金ショートを招く危険性があります。

- 「黒字倒産」の罠: 会計上は利益が出ていても、手元の現金が足りないために倒産してしまうのが「黒字倒産」です。売掛金が回収できない状況は、まさにこの黒字倒産の典型的な原因となり得ます。どれだけ売上が伸びていても、現金が入ってこなければ、企業は活動を続けられません。

- 経営者の精神的負担: 未回収リスクは、経営者の心に重くのしかかります。「あの売掛金は大丈夫か」「もし回収できなかったらどうしよう」といった不安は、睡眠を奪い、本業への集中力を低下させ、冷静な経営判断を妨げます。

このような状況下で、いかに未回収リスクから自社を守り、安定した経営基盤を築くかが、企業の持続的な成長の鍵となります。

1.2 「安心経営」を実現する売掛債権保証の役割

そこで注目されるのが「売掛債権保証」です。

売掛債権保証は、あなたの会社が持つ売掛金の未回収リスクを、保証会社という第三者が引き受けるサービスです。

売掛債権保証は、単なる「保険」ではありません。

「安心経営」とは、具体的に以下のことを指します。

- 資金繰りの安定: 未回収による突発的な資金ショートの心配がなくなり、計画的な資金運用が可能になります。

- 与信管理の強化: 自社では困難な高度な与信審査や継続的なモニタリングを、プロの保証会社に任せられます。

- 攻めの経営への転換: 未回収リスクという足かせが外れることで、新規顧客開拓や大口取引、海外進出といった新たなビジネスチャンスに、臆することなく挑戦できるようになります。

- 経営者の精神的ゆとり: 未回収への不安から解放され、本業に集中し、より創造的で戦略的な経営判断を下せるようになります。

本記事では、この売掛債権保証を実際に導入する際の「具体的な契約の流れ」と「必要となる書類」に焦点を当て、あなたがスムーズにサービスを活用できるよう、徹底的に解説します。

1.3 本記事で得られる「売掛債権保証導入」への確かな道筋

このガイドを読み終える頃には、あなたは売掛債権保証の導入プロセス全体を完全に理解し、自信を持って安心経営への第一歩を踏み出せるようになっているでしょう。

- 導入までの全ステップ: 問い合わせから契約締結、保証金受領までの詳細な流れを把握できます。

- 必要な書類の準備: どのような書類が必要か、なぜその書類が必要なのかを理解し、スムーズな準備が可能です。

- 審査のポイント: 保証会社が何を重視して審査するのかを知ることで、審査通過の確率を高められます。

- 最適な保証会社の選び方: 多数ある保証会社の中から、自社に最適なパートナーを見つけるためのヒントを得られます。

さあ、あなたの会社を未回収の不安から解放し、「安心経営」へと導くための具体的な導入プロセスを、一緒に見ていきましょう。

2. 売掛債権保証契約の全体像:申し込みから保証金受領までの流れ

売掛債権保証の導入は、いくつかの段階を経て進められます。

ここでは、その全体像を把握し、各ステップで何が行われるのかを明確に理解しましょう。

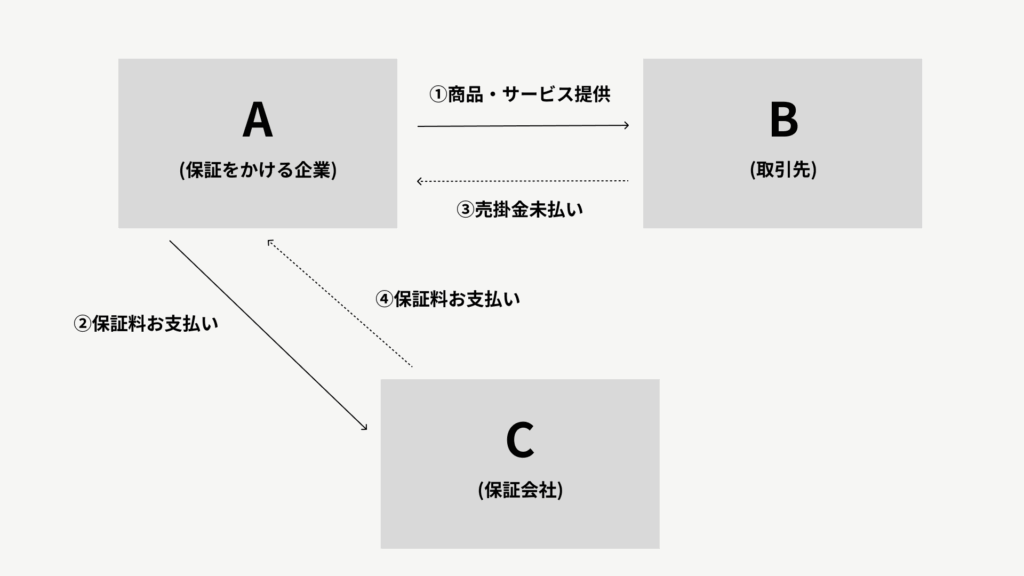

2.1 売掛債権保証契約の「三者関係」を再確認

契約プロセスに入る前に、売掛債権保証の基本的な登場人物とその関係性を改めて確認しておきましょう。

- あなたの会社(債権者): 売掛金保証の恩恵を受ける側です。保証会社と契約を結び、保証料を支払います。

- 取引先(売掛先・債務者): あなたの会社に対して売掛金を支払う義務を負う企業です。原則として、あなたの会社が売掛債権保証を利用していることを知りません。

- 保証会社: 未回収リスクを引き受ける専門機関です。あなたの会社から保証料を受け取り、保証事故が発生した際に保証金を支払います。

特に、取引先には知られずに保証をかけられる点が、売掛債権保証の大きな特長の一つです。

2.2 契約締結までの主要なステップ

売掛債権保証の契約は、一般的に以下のステップで進行します。

それぞれのステップで何が行われ、どんな書類が必要になるのかを、この後詳しく見ていきます。

| ステップ | 概要 | 主なポイント |

| ステップ1: 情報収集・比較検討 | 複数の保証会社のサービス内容、料金体系、実績などを調査。自社のニーズに合うか検討。 | 資料請求、無料相談の活用。 |

| ステップ2: 事前相談・問い合わせ | 候補となる保証会社に、保証をかけたい取引先の情報などを伝え、概算見積もりやサービス詳細を確認。 | 具体的な相談内容の整理。 |

| ステップ3: 仮申し込み・必要書類提出 | あなたの会社と取引先の基本的な情報を提出。詳細な審査に必要な書類も提出。 | 書類準備の迅速性。 |

| ステップ4: 与信審査 | 保証会社が提出書類や独自の情報源を基に、あなたと取引先の信用力を厳密に審査。 | 審査基準の理解、正確な情報提供。 |

| ステップ5: 契約条件提示・最終確認 | 審査結果に基づき、保証の可否、保証限度額、保証料率、その他契約条件が提示される。 | 契約内容の徹底的な確認。 |

| ステップ6: 契約締結・保証開始 | 提示された条件に合意すれば、契約を締結し、保証料を支払う。保証が有効になる。 | 契約書の重要事項把握。 |

2.3 保証期間中の管理と、保証金受領までの流れ

契約締結後も、スムーズな運用と、万が一の事態への備えが必要です。

| ステップ | 概要 | 主なポイント |

| ステップ7: 保証期間中の管理・報告 | 契約内容に基づき、保証対象となる売掛金の発生状況や入金状況などを保証会社に報告。取引先に異変があれば速やかに報告。 | 定期的な報告義務の遵守、異変の早期察知と報告。 |

| ステップ8: 保証事故発生時の通知 | 取引先の倒産や支払遅延など、保証事故が発生した場合、直ちに保証会社に通知。 | 迅速な連絡が必須。 |

| ステップ9: 保証金請求と必要書類提出 | 保証会社が指定する書類(請求書、契約書、倒産証明など)を提出し、保証金を請求。 | 必要書類の正確な準備。 |

| ステップ10: 保証金受領・債権移転 | 保証会社が審査後、保証金を支払い。未回収債権は保証会社に移転し、回収業務から解放される。 | 資金繰りへの影響を最小限に。 |

このように、売掛債権保証の導入から利用、そして万が一の際の保証金受領までには、いくつかの重要なステップと、それぞれに応じた準備が必要になります。

次章からは、各ステップで具体的にどのような書類が必要になるのかを詳しく見ていきましょう。

3. 契約申し込み時の「必要書類」徹底解説:あなたの会社と取引先の情報

売掛債権保証の申し込みには、あなたの会社(申込企業)と、保証をかけたい取引先(売掛先)に関する様々な書類が必要です。

これらの書類は、保証会社がリスクを正確に評価し、適切な保証条件を提示するために不可欠です。

3.1 あなたの会社(申込企業)に関する必要書類

に-関する必要書類-1024x288.png)

あなたの会社自身の信用力や経営状況を保証会社が把握するために、以下の書類が求められます。

| 書類の種類 | 概要と目的 | 取得先・準備方法 | ポイント |

| 1. 会社案内・事業概要書 | あなたの会社の事業内容、沿革、主要製品・サービス、組織体制、企業理念などをまとめた資料。保証会社が貴社を理解する上で重要。 | 自社で作成。既存資料があれば活用。 | 魅力的に、かつ分かりやすく記述。強みや独自性をアピール。 |

| 2. 商業登記簿謄本(履歴事項全部証明書) | 会社の法人格、所在地、役員、資本金などの基本情報が記載された公的な書類。 | 法務局。オンライン請求も可。 | 最新のものを取得。発行後3ヶ月以内が一般的。 |

| 3. 定款 | 会社の組織や運営に関する根本規則を定めた書類。 | 会社設立時に作成・保管。 | 設立時のもの、または最新のもの。 |

| 4. 会社決算書(直近2~3期分) | 貸借対照表(B/S)、損益計算書(P/L)、キャッシュフロー計算書(C/S)など。あなたの会社の財務状況、収益性、資金繰りを判断する上で最も重要。 | 税理士または会計事務所、自社。 | 最新のものを含め、過去数期分の提出が求められる。粉飾決算は厳禁。 |

| 5. 法人税確定申告書(直近2~3期分) | 決算書の内容と整合性があるかを裏付ける公的な書類。 | 税理士または自社。 | 決算書と合わせて提出。 |

| 6. 納税証明書 | 法人税、消費税などの納税状況を証明する書類。税務上の信用力を示す。 | 税務署。オンライン請求も可。 | 全ての税目について提出を求められる場合がある。 |

| 7. 銀行取引状況報告書(通帳のコピーなど) | 主な取引銀行の口座番号、現在の残高、過去数ヶ月の入出金履歴など。資金繰りの実態を把握する。 | 各取引銀行。通帳のコピーを提出する場合が多い。 | 決済状況や資金移動の健全性を確認。 |

| 8. 主要取引先リスト | あなたの会社の主要な仕入れ先、販売先とその取引額、取引期間などをまとめたリスト。 | 自社で作成。 | 安定した取引関係や依存度を確認。 |

| 9. 経営者(代表者)の身分証明書・経歴書 | 代表者の本人確認、経営者としての経験や資質を判断する。 | 運転免許証、パスポートなど。経歴書は自社で作成。 | 経営者の信頼性も重要な審査ポイント。 |

| 10. (必要に応じて)事業計画書・資金繰り計画書 | 今後の事業展開、売上目標、資金計画などをまとめた書類。特に新規事業や融資と合わせて検討する場合。 | 自社で作成。 | 将来性やリスク管理能力をアピール。 |

【書類準備のポイント】

- 最新の情報を揃える: 多くの書類は「発行後3ヶ月以内」など、取得時期の指定があります。

- 正確かつ整合性のある情報提供: 提出する全ての書類の内容が矛盾しないように確認しましょう。

- PDF化などのデジタル対応: 最近ではオンラインでの提出を求められることが多いため、スキャンしてPDF化するなど、デジタルで管理できるようにしておくとスムーズです。

- 不足なく迅速に: 書類が不足していると審査が遅れる原因となります。事前にリストアップし、漏れなく準備することが重要です。

3.2 保証対象となる取引先(売掛先)に関する必要書類と情報

に-関する必要書類と情報-1024x288.png)

保証会社が最も重視するのは、保証をかける対象である取引先(売掛先)の信用力です。

しかし、原則として取引先に知られずに保証をかけるため、あなたの会社が直接取引先に書類を請求することはありません。

保証会社が独自に情報を収集し、審査を行います。

あなたの会社から保証会社に提供する情報としては、以下のものが挙げられます。

| 書類・情報の種類 | 概要と目的 | 取得先・準備方法 | ポイント |

| 1. 取引先の基本情報 | 取引先の正式名称、所在地、代表者名、電話番号、設立年月日、業種など。 | 契約書、請求書、取引先のウェブサイトなど。 | 正確な情報を伝える。 |

| 2. 取引実績 | あなたの会社と取引先との過去の取引期間、取引開始時期、年間取引額、現在の売掛金残高、支払いサイクル、過去の支払い遅延の有無など。 | あなたの会社の売上帳、得意先元帳など。 | 長年の優良な取引実績はプラス評価につながる。 |

| 3. 取引契約書・基本契約書 | 取引条件が明記された契約書類のコピー。 | あなたの会社で保管。 | 取引の法的な裏付けを確認。 |

| 4. 請求書・納品書・受領書(特定の売掛金対象の場合) | 保証対象としたい具体的な売掛金が発生していることを証明する書類。 | あなたの会社で保管。 | 売掛金の実在性を確認。 |

| 5. 公開されている情報源 | 取引先のウェブサイト、プレスリリース、業界ニュース、帝国データバンクや東京商工リサーチなどの企業情報サイトで得られる公開情報。 | インターネット検索など。 | 事前に可能な範囲で収集し、保証会社に共有するとスムーズ。 |

| 6. (任意)取引先の風評・特記事項 | あなたの会社が独自に把握している取引先の評判、業界内での立ち位置、最近の動向(例: 設備投資、新規事業、従業員の増減、競合他社の動向など)。 | 日常的な取引を通じて得られる情報。 | 審査に役立つ情報となり得るが、憶測ではなく事実に基づく情報提供を。 |

【取引先情報提供のポイント】

- 正確な情報を提供: 誤った情報を提供すると審査が遅れたり、保証が得られなかったりする原因となります。

- 可能な範囲で詳細に: 保証会社は独自の調査を行いますが、あなたの会社が持つ取引実績に関する一次情報は非常に貴重です。過去の入金状況やトラブルの有無など、詳細に伝えることで、より適切な審査に繋がります。

これらの書類を事前に整理し、迅速に提出できるように準備しておくことが、売掛債権保証契約のスムーズな締結に繋がります。

4. 売掛債権保証の「与信審査」の深層:保証会社は何を見ているのか?

売掛債権保証において、最も重要なステップの一つが与信審査です。

保証会社は、リスクを負う立場にあるため、非常に厳格かつ多角的な視点から審査を行います。

ここでは、保証会社が具体的に何を重視して審査を行うのか、その深層を解き明かします。

4.1 あなたの会社(債権者)の審査ポイント

の-審査ポイント-1024x288.png)

保証会社は、まずあなたの会社の信用力を評価します。

また、あなたの会社の事業が安定しているかどうかも、保証取引の継続性を見る上で重要だからです。

| 審査ポイント | 具体的な内容 | 評価の目的 |

| 1. 財務状況 | 決算書(B/S, P/L, C/S):自己資本比率、流動比率、当座比率などの安全性指標。売上高、営業利益、経常利益などの収益性指標。キャッシュフローの健全性。 税金支払状況:納税証明書で確認。 | 経営の安定性、保証料支払い能力、事業の継続性、誠実性を判断。財務基盤が盤石であるほど評価は高くなる。 |

| 2. 事業の継続性・安定性 | 設立からの期間、過去の経営実績、業界内での立ち位置、競合優位性、特定の顧客への依存度など。 | 事業が安定的かつ継続的に行われているか。リスク分散ができているか。 |

| 3. 経営者の資質・信頼性 | 代表者の経歴、事業へのコミットメント、倫理観、過去のトラブル有無など。 | 経営手腕、経営判断の適切さ、事業に対する真摯な姿勢を評価。 |

| 4. 内部管理体制 | 経理処理の正確性、与信管理体制(売掛金管理方法)、内部統制の状況など。 | 会社の運営が適切に行われているか、不適切な会計処理やリスク管理の甘さがないかを確認。 |

| 5. 銀行取引状況 | メインバンクとの取引期間、融資実績、資金繰りの安定度など。 | 金融機関からの評価や資金調達能力を把握。 |

【あなたの会社の審査対策】

- 健全な財務体質を維持: 黒字経営を心がけ、自己資本を増強し、資金繰りを安定させましょう。

- 明確な事業計画の提示: 事業の将来性や成長戦略を具体的に示すことで、保証会社の信頼を得やすくなります。

- 正確な情報提供: 提出書類は正確かつ最新のものを準備し、不明点があれば速やかに保証会社に確認・説明しましょう。

4.2 保証対象となる取引先(売掛先)の審査ポイント

の-審査ポイント-1024x288.png)

こちらが保証会社が最も注力するポイントであり、保証の可否や保証限度額、保証料率を決定する上で決定的な影響を与えます。

保証会社は、あなたの会社からの情報に加え、専門的なリソースを駆使して審査を行います。

| 審査ポイント | 具体的な内容 | 評価の目的 |

| 1. 財務状況 | 決算書(公開情報):売上高、利益、資産、負債、キャッシュフロー。企業の規模感、収益性、流動性、安定性。 借入状況:金融機関からの借入状況、手形・小切手不渡りの有無。 | 支払能力の有無、倒産リスクの評価。 |

| 2. 業界動向・事業内容 | 取引先の属する業界の景気動向、競争環境、市場における地位、事業の将来性、主力事業の安定性。 | 業界全体の健全性や、その中で取引先がどれだけ強固なポジションを築いているかを確認。 |

| 3. 支払い履歴・商習慣 | 過去の支払い遅延の有無、手形決済の比率、支払いサイトの長さ、取引関係の安定性。 | 過去の取引履歴は、将来の支払い能力を推測する上で重要な指標。 |

| 4. 企業属性・基本情報 | 設立年数、資本金、従業員数、企業規模、上場・非上場区分、主要株主など。 | 企業の安定性、信用力を総合的に判断する基本情報。 |

| 5. 風評・信用情報 | 企業に関するニュース記事、不祥事の有無、M&A情報、業界内の評判、第三者機関からの情報(帝国データバンク、東京商工リサーチなどの調査報告書)。 | 表面的な財務情報だけでは見えない潜在的なリスクやポジティブな要素を把握。 |

| 6. 経営者の資質・信頼性 | 代表者の経歴、経営理念、不正行為の有無、過去の倒産歴など。 | 経営の安定性やリスク管理意識に直結する重要な要素。 |

【取引先の審査における保証会社の情報収集源】

- 信用情報機関: 帝国データバンク、東京商工リサーチなど、企業の詳細な信用情報、財務データ、不渡り情報などを確認します。

- 公開情報: 取引先の公式ウェブサイト、プレスリリース、上場企業であれば有価証券報告書、新聞や経済誌、業界専門誌の記事、SNS上の情報などを広く収集します。

- 登記情報: 商業登記簿謄本から、役員変更履歴や担保設定の有無などを確認します。

- 独自のデータベース: 過去の保証実績や、類似企業の情報を独自のデータベースで照合します。

- 専門家ネットワーク: 必要に応じて、弁護士や公認会計士、業界アナリストなど、外部の専門家からの情報も参考にします。

【取引先の審査における重要ポイント】

- 非通知の原則: 保証会社は、取引先にあなたの会社が保証をかけていることを原則として通知しません。そのため、情報収集は公開情報や間接的な方法で行われます。

- 情報提供の精度: あなたの会社から提供される取引先の情報(特に取引実績や支払い履歴)は、保証会社の審査をスムーズに進める上で非常に重要です。正確かつ詳細な情報提供を心がけましょう。

与信審査は、保証会社がリスクを負う上での生命線です。

この審査を通過することで、あなたの会社の売掛金がプロによって厳しくチェックされ、保証されることになります。

5. 契約条件の提示と最終確認:失敗しないためのチェックリスト

与信審査が完了すると、保証会社からあなたに対して、具体的な「契約条件」が提示されます。

提示された内容を鵜呑みにせず、以下のチェックリストを活用して、細部まで確認しましょう。

5.1 提示される主要な契約条件

保証会社から提示される契約条件には、主に以下の項目が含まれます。

これらは、保証料、保証範囲、万が一の際の補償内容に直接影響するため、正確に理解する必要があります。

| 契約条件項目 | 概要と確認ポイント |

| 1. 保証の可否 | あなたが保証を希望した取引先について、保証が可能かどうかの最終的な判断。一部の取引先が保証対象外となる可能性もあるため、リストと照らし合わせて確認。 |

| 2. 保証限度額 | 各取引先(または包括契約の場合は全体)に対して、保証会社が未回収時に支払う保証金の上限額。あなたの希望額と合っているか、十分な金額かを確認。 |

| 3. 保証料率 | 保証限度額に対して、年間どれくらいの保証料が発生するかの割合。取引先の信用度、業種、保証範囲によって変動するため、納得できる料率かを確認。 |

| 4. 保証料の支払い方法 | 一括払い、月払いなど。支払期日や支払い方法(銀行振込、口座振替など)を確認。 |

| 5. 保証期間 | 保証が有効となる期間(例:1年間、半年間)。更新の有無、更新条件も確認。 |

| 6. 保証割合 | 保証事故が発生した際に、未回収額の何%が保証されるか(例:80%保証)。全額保証ではないことが多いため、自己負担額(割合)を理解する。 |

| 7. 自己負担額(免責金額) | 損害額のうち、あなたが自己負担する固定額や割合。保証割合と合わせて、実質的な自己負担を把握する。 |

| 8. 保証事故の定義 | どのような状況で保証が適用されるか。取引先の「倒産」だけでなく、「支払遅延(不払い)」が何日以上続いたら対象となるかなど、具体的な定義を詳細に確認。 |

| 9. 保証適用除外事項(免責事項) | どのような場合に保証が適用されないか。あなたの会社の報告義務違反、詐欺、戦争、天災など、想定外のリスクがないか確認。特に、あなたの会社側の与信管理の不備による未回収などが免責事項となる場合がある。 |

| 10. 報告義務 | 保証期間中にあなたが保証会社に報告すべき事項(取引状況の変化、取引先の異変など)とその頻度。怠った場合のペナルティも確認。 |

| 11. 解約条件 | 契約期間中の解約が可能か、その際の違約金や返金規定。 |

| 12. 請求手続き | 保証事故発生時の通知方法、必要な書類、保証金受領までの流れ。迅速な対応のため、事前に把握しておく。 |

5.2 契約締結前の「最終チェックリスト」:後悔しないための確認事項

提示された契約条件に目を通すだけでなく、以下の点について自問自答し、不明点があれば遠慮なく保証会社に質問して解消しましょう。

- この保証料は、自社のリスク回避とメリットに見合うか?

- 未回収の可能性がある金額(年間平均未回収額、最大未回収額)と比較して、保証料は妥当か。

- 資金繰り安定、攻めの経営、与信管理強化、精神的負担軽減といった非金銭的メリットも考慮に入れているか。

- 保証範囲は希望通りか?

- 保証をかけたい全ての取引先が対象となっているか。

- 「倒産」だけでなく「支払遅延」もカバーされているか。

- 特定の取引形式(手形、輸出など)が対象外となっていないか。

- 保証割合と自己負担額は、許容できる範囲か?

- 万が一、最大の未回収が発生した場合、自己資金で負担できる金額か。

- 保証事故の定義や免責事項に不明点はないか?

- 特に「このような場合は保証されません」という部分は、細部まで確認し、誤解がないようにする。

- 事務手続きの負担はどの程度か?

- 報告義務の頻度や内容、事故発生時の手続きが、自社の体制で対応可能か。

- 担当者の対応は信頼できるか?

- 疑問や懸念に対し、丁寧かつ専門的に回答してくれたか。長期的なパートナーとして信頼できるか。

- 他の保証会社との比較は十分に行ったか?

- 複数の見積もりを比較し、最も自社に合った条件を選んだか。

- 契約約款(保証約款)の全てに目を通したか?

- 小さな文字の隅々まで読み込み、理解できない条項がないか確認する。必要であれば、弁護士などの専門家にも相談することを検討する。

5.3 契約締結:重要事項の理解と最終的な意思決定

全ての確認が完了し、提示された契約条件に納得できれば、いよいよ保証契約を締結します。

- 契約書の署名・捺印: 契約書(保証約款を含む)の内容を最終確認し、署名・捺印を行います。これにより、あなたは契約内容に法的拘束力を持つことになります。

- 初回保証料の支払い: 契約締結後、保証会社が指定する期日までに初回保証料を支払います。この支払いをもって、保証が開始されるのが一般的です。

この段階で焦らず、徹底的に確認することが、後々のトラブルを防ぎ、売掛債権保証の恩恵を最大限に受けるための鍵となります。

疑問や不安を残したまま契約することは避けましょう。

6. 保証期間中の運用と、万が一の「保証事故」発生時の対応

売掛債権保証は、契約を締結して終わりではありません。

保証期間中の適切な運用と、万が一の「保証事故」が発生した際の迅速な対応が、保証の恩恵を最大限に受けるために不可欠です。

6.1 保証期間中の「適切な運用」と「報告義務」

保証会社は、契約期間中も保証対象となる取引先の信用状況を継続的にモニタリングしています。

そのため、あなたの会社にも、保証会社への定期的な報告や、取引先の異変があった際の速やかな情報提供が求められます。

| 運用ポイント | 概要と対応策 |

| 1. 定期的な報告義務の遵守 | 契約内容によって、月次や四半期ごとに、保証対象となる売掛金残高、新規取引の発生、入金状況などを保証会社に報告する義務が発生します。 |

| 2. 取引先の「異変」の早期報告 | 保証対象の取引先に、支払いの遅延、手形決済の変更、主要取引先の変更、不祥事の報道、信用不安の噂など、経営状況に異変があった場合は、速やかに保証会社に報告することが義務付けられています。この報告の遅れが、保証適用に影響する場合があるため、非常に重要です。 |

| 3. 与信管理体制の維持 | 売掛債権保証を導入したからといって、自社の与信管理が不要になるわけではありません。保証の対象外となる取引先や、保証限度額を超える部分については、引き続き自社での与信管理が必要です。 |

| 4. 契約内容の再確認 | 契約期間中に、保証対象となる取引先が増えたり、取引額が大きく変動したりする可能性があります。必要に応じて、保証限度額の見直しや、新たな取引先の保証追加を検討し、契約内容を再確認しましょう。 |

6.2 「保証事故」発生時の対応:迅速な通知と請求

万が一、保証対象の売掛金が未回収となり、契約で定められた「保証事故」が発生した場合は、迅速かつ正確な対応が求められます。

6.2.1 保証事故発生時の「速やかな通知」の重要性

取引先が倒産したり、契約で定められた支払遅延の期間を経過したりした場合、それが保証事故に該当すると判断した際には、直ちに保証会社にその旨を通知します。

- 通知の遅れによるリスク: 多くの保証契約では、保証事故発生後の一定期間内(例:1ヶ月以内)に通知する義務が定められています。この期間を過ぎてしまうと、保証が適用されない、あるいは保証金が減額されるなどのペナルティが課される可能性があります。

- 情報提供の義務: 通知の際には、取引先の状況(倒産の種類、支払遅延の具体的な期間と理由など)、未回収債権の金額、発生時期などを正確に保証会社に伝えます。

6.2.2 保証金請求の手続きと「必要書類」

通知後、保証会社から保証金請求に必要な書類の提出を求められます。これらは、未回収債権の存在と、それが保証事故に該当することを証明するためのものです。

| 書類の種類 | 概要と目的 | 取得先・準備方法 | ポイント |

| 1. 保証金請求書 | あなたが保証会社に保証金を請求するための正式な書類。保証会社指定の様式で作成。 | 保証会社から提供される。 | 請求金額、事故発生日などを正確に記入。 |

| 2. 売掛金の発生を証明する書類 | 請求書、納品書、取引契約書、売買契約書など、未回収となっている売掛金が確かに存在し、正当な取引に基づいて発生したことを示す書類。 | あなたの会社で保管。 | 証拠能力の高い原本や鮮明なコピーを提出。 |

| 3. 入金状況がわかる書類 | 通帳のコピー、入金確認書など、売掛金が支払われていないことを示す書類。 | あなたの会社で保管、または金融機関から取得。 | 未回収の事実を客観的に証明。 |

| 4. 取引先の倒産を証明する書類(倒産事故の場合) | 破産決定通知書、民事再生開始決定通知書、特別清算開始決定通知書、または事業停止・夜逃げを証明する公的な書類(閉鎖登記簿謄本、警察への届け出など)。 | 裁判所、法務局、弁護士など。 | 公的な証明が最も信頼性が高い。 |

| 5. 支払遅延を証明する書類(支払遅延事故の場合) | 督促状の写し、内容証明郵便の控え、取引先との連絡記録(メール、議事録など)、債権残高証明書など、支払い期日を過ぎても入金がないこと、および回収努力の経緯を示す書類。 | あなたの会社で保管。 | 督促の事実と、回収努力を行ったことを明確に示せるように準備。 |

| 6. 債権譲渡契約書(保証金受領後) | 保証会社から保証金が支払われる際に、未回収債権が保証会社へ移転することを明記した書類。 | 保証会社から提供される。 | 保証金受領後、債権回収は保証会社に委ねられる。 |

【保証金受領までの流れ】

- 保証事故通知: あなたから保証会社へ事故発生を通知。

- 書類提出: あなたから保証会社へ請求に必要な書類を提出。

- 保証会社による確認・審査: 提出書類に基づき、保証会社が事故の事実、保証契約の適用条件を満たしているかなどを確認。追加で情報や書類の提出を求められることもあります。

- 保証金支払い: 確認・審査が完了次第、契約に基づいた保証金があなたの会社に支払われます。

- 債権移転: 保証金が支払われた売掛債権は、保証会社に移転します。以降、保証会社が取引先に対する債権回収を行います。これにより、あなたは回収業務から完全に解放され、本業に集中できるようになります。

これらの手続きを事前に理解し、準備しておくことで、有事の際にも冷静に対応できるでしょう。

7. 賢い保証会社の選び方と成功へのヒント:後悔しないための最終チェック

市場には様々な保証会社があり、それぞれサービス内容や強みが異なります。あなたの会社にとって最適なパートナーを見つけるために、以下のポイントを参考に賢く選びましょう。

7.1 失敗しない保証会社選びの「7つのチェックポイント」

| チェックポイント | 詳しい内容と選定の視点 |

| 1. 保証対象・範囲の柔軟性 | あなたの会社の業種、取引先の種類(国内、海外、大企業、中小企業、新規取引先など)に対応しているか。倒産だけでなく、支払遅延もカバーしているか。特定の取引先や、複数の取引先をまとめて保証する包括契約など、柔軟な選択肢があるか。自社の事業特性とリスクに合わせて選択できるかを確認。 |

| 2. 保証料率とコストの透明性 | 保証料の算出基準が明確で分かりやすいか。初期費用、事務手数料など、保証料以外の隠れたコストがないか。複数の保証会社から見積もりを取り、総コストで比較検討する。単に安いだけでなく、サービス内容とコストのバランスが取れているかを見極める。 |

| 3. 与信審査のスピードと精度 | 審査期間は、あなたの会社のビジネススピードに合っているか(急ぎの取引にも対応可能か)。与信審査のノウハウや情報収集力は十分か。中小企業や信用情報が少ない新規取引先への審査に柔軟性があるか。迅速かつ的確な審査ができる保証会社を選ぶ。 |

| 4. 保証限度額の設定基準と柔軟性 | あなたが希望する保証金額(年間取引額や売掛金残高)に対応できるか。保証限度額の設定基準が明確で、将来的な取引額の増加にも柔軟に対応できるか。自社の成長に合わせて保証額を調整できるかが重要。 |

| 5. 事故発生時の対応とサポート体制 | 保証事故が発生した際の、連絡窓口、必要書類、保証金支払までの手続きが分かりやすいか。困った時に、親身に相談できる専門担当者がいるか。トラブル時に迅速かつ丁寧なサポートが受けられるかを確認。 |

| 6. 企業の信頼性と実績 | 保証会社自体の経営基盤が安定しており、信用できる企業か。長年の実績や、同業他社での導入事例が豊富にあるか。金融機関との連携があるかなども信頼の指標。長期的なパートナーとして安心して任せられるかを見極める。 |

| 7. 付帯サービス・コンサルティングの有無 | 単なる保証だけでなく、与信管理に関するアドバイス、業界情報提供、経営相談など、付帯サービスが充実しているか。保証を通じて、自社の経営改善に繋がるサポートが期待できるか。単なるリスクヘッジではなく、経営強化の視点でも価値があるか。 |

7.2 成功導入のための「ヒント」

- 無料相談を積極的に活用する: 多くの保証会社は無料相談を受け付けています。自社の状況を具体的に伝え、疑問点を解消しましょう。

- 複数の保証会社から見積もりを取る: サービス内容やコストは保証会社によって大きく異なります。必ず複数社を比較検討し、最も自社に合ったプランを選びましょう。

- 契約約款(保証約款)を熟読する: 「こんなはずではなかった」という後悔を避けるためにも、契約の細部まで目を通し、理解できない部分は質問して解消しましょう。特に、保証適用除外事項(免責事項)は重要です。

- 社内体制を整える: 契約後の報告義務や、事故発生時の対応に備え、社内での情報共有体制や担当者を明確にしておきましょう。

- 保証は「保険」ではなく「投資」と捉える: 保証料はコストですが、その対価として得られるのは、資金繰りの安定、与信管理強化、攻めの経営への転換、そして経営者の精神的ゆとりといった、計り知れない価値です。これを将来への投資と捉えましょう。

8. まとめ:売掛債権保証で、あなたの会社は「安心経営」へと変わる!

本記事では、売掛債権保証の導入を検討している、あるいは既に未回収リスクに直面している中小企業の経営者の皆様に向けて、売掛債権保証契約の具体的な流れと必要書類、そして与信審査のポイント、さらには最適な保証会社を選ぶためのヒントを徹底的に解説してきました。

しかし、このリスクに怯え、常に資金繰りの不安を抱えながら経営を続けることは、あなたの会社の成長を阻害し、経営者自身の心身を疲弊させてしまいます。

保証を導入することで、あなたは以下の確かなメリットを手に入れることができます。

- 資金繰りが安定し、資金ショートや黒字倒産の恐怖から完全に解放されます。

- 新規顧客開拓や大口取引に、臆することなく積極的に挑戦できるようになります。

- プロフェッショナルによる高度な与信管理を享受し、自社のリソースを温存できます。

- 未回収の不安から解放され、経営者としての「心のゆとり」を取り戻し、本業に集中できます。

- 金融機関からの評価が高まり、資金調達において有利な条件を引き出せる可能性が高まります。

これらのメリットは、単なるコスト削減やリスク回避に留まりません。

売掛債権保証の導入プロセスは、決して複雑ではありません。

本記事で解説したステップと必要書類を参考に、まずは一歩踏み出し、複数の保証会社に相談してみることから始めてみましょう。

【補足:PROTOCOL Dealとは】

PROTOCOL Dealは、債権を戦略的に活用し、企業のリスクヘッジと資金流動性の向上を同時に叶える、新しい形のファイナンスサービスです。

PROTOCOL Deal Garantee:売掛債権保証とは?

あなたの会社を、未回収リスクから「最大5年間」徹底ガード

常識を覆すコストパフォーマンス。短期保証と変わらない「驚きの料率」

長期保証と聞けば、「きっと保証料も高いのでは?」と感じるかもしれません。しかし、PROTOCOL Deal Guaranteeは、その常識を覆します。

短期保証が主流の他社サービスと、ほぼ同等レベルの保証料率で、この長期保証をご提供できるのが私たちの最大の強みです。

「長期の安心」と「納得のコスト」を両立することで、お客様は資金繰りの心配なく、より積極的な経営戦略を描くことができます。

ご興味がある方は、下記からご連絡ください。

他、ファイナンスサービスに関しては、下記から

売掛保証に関してご相談

FAQ

①売掛保証・債権保証とは?

売掛保証とは、企業が商品やサービスを販売した際に発生する売掛金(未回収の代金)が、取引先の倒産や支払い遅延などで回収できなくなった場合に、保証会社や保険会社がその損失を補償してくれるサービスです。

これは、債権保証とも呼ばれ、企業の資金繰り安定や貸倒れリスクの軽減を目的としています。売掛保証を導入すれば、安心して新規取引や大口契約に挑戦でき、事業拡大を後押しする効果が期待できます。いわば、会社の売上を守る「安心の保険」のようなものです。

申し込みはこちら:https://toshika-lp.protocol.ooo/protocol-deal

②債権回収・未払い回収とは?

債権回収とは、企業や個人が、商品やサービスの提供、または貸付などによって発生した「債権」(お金を受け取る権利)について、約束の期日になっても相手方(債務者)から支払いがない場合に、そのお金を取り戻すための一連の活動を指します。

具体的には、支払いの催促(督促)、交渉、そして最終的には法的手段(内容証明郵便の送付、少額訴訟、通常訴訟、強制執行など)を通じて、未回収の資金を回収するプロセスです。会社の資金繰りを健全に保つ上で非常に重要な業務です。

申し込みはこちら:https://xp-law.com/saikennkaisyuu