売掛債権保証

【2025年】売掛保証の導入メリット10選!

売掛保証導入で得られる10のメリットを徹底解説。資金繰り安定、攻めの事業拡大、与信管理強化など、経営リスクを低減し企業成長を加速させる秘訣がここに。

序章:見えないリスクを「安心」に変える経営戦略

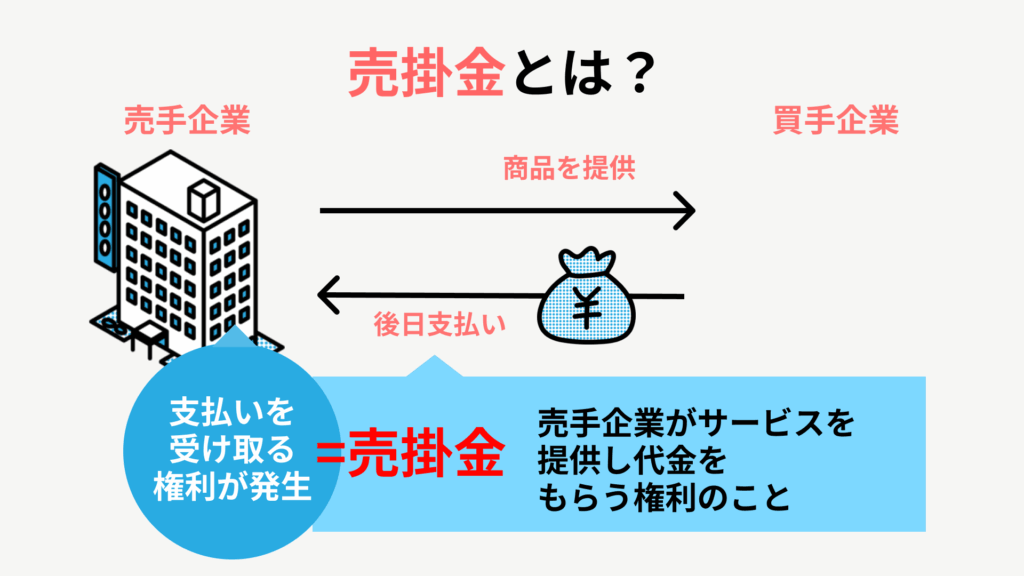

企業活動において、商品やサービスを提供したにもかかわらず、その代金である「売掛金」が回収できない「貸倒れ(かしだおれ)」は、経営を揺るがす最大の脅威の一つです。

どんなに売上が伸びていても、手元の現金がなければ、会社の資金繰りはあっという間に悪化し、最悪の場合、「黒字倒産」という悲劇的な事態に陥ることもあります。

「取引先の信用状況が不安で、大きな取引に踏み切れない…」 「予期せぬ貸倒れで、資金繰りがショートしないか心配…」 「与信管理に時間や専門知識を割く余裕がない…」

このような経営者の悩みを根本から解決し、企業の健全な成長を力強く後押しするのが、まさに「売掛保証サービス」、または「取引信用保険」です。

本記事では、この売掛保証サービスを導入することで得られる、驚くべき10のメリットを徹底的に解説します。

資金繰りの安定から、新規事業の拡大、そして企業の社会的信用の向上まで、多岐にわたるその恩恵を理解し、貴社の経営を盤石なものにするための秘訣を学びましょう。

第1章:売掛保証とは?基本の仕組みと役割

売掛保証のメリットを深く理解するために、まずはその基本的な仕組みと、企業経営における役割を再確認しましょう。

1-1. 売掛保証サービス(取引信用保険)の定義と機能

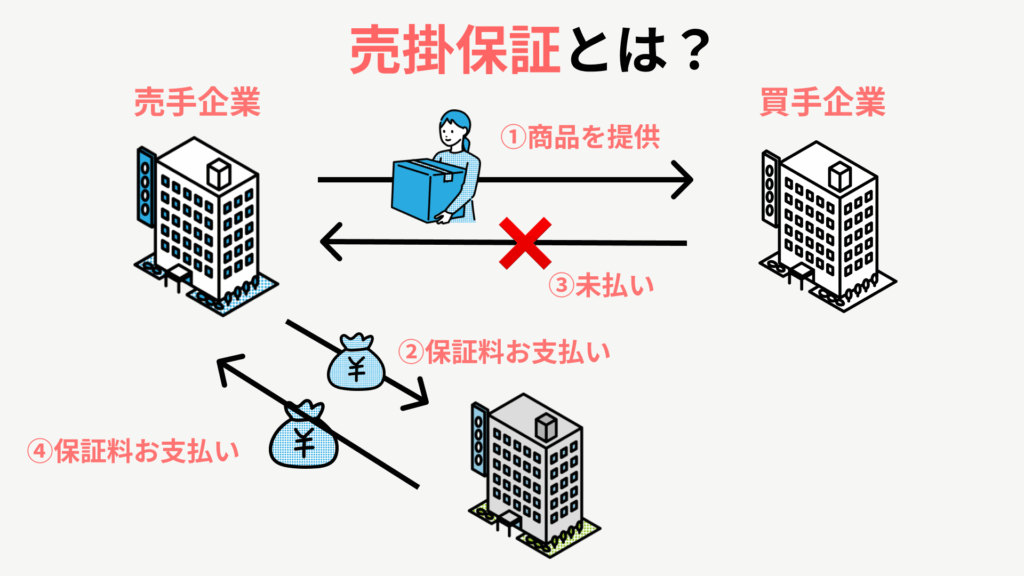

売掛保証サービスとは、企業が取引先に商品やサービスを提供した際に発生する売掛金が、取引先の倒産や支払い不能などの理由によって回収不能となった場合に、その未回収額の一定割合を保証会社や保険会社(以下、「引受先」と総称)が補償するサービスです。

これは、売掛金の貸倒れリスクを第三者(引受先)に移転する「リスクヘッジ」の一種であり、企業の資金繰りを安定させ、経営の安全性を高めることを目的としています。

図:売掛保証の基本的な仕組み

1-2. 売掛保証が解決する経営課題

売掛保証は、以下のような経営者が抱える典型的な課題を根本から解決します。

- 資金ショートの不安: 大口の貸倒れで、会社の資金繰りが急に悪化する心配。

- 事業拡大への躊躇: 新しい取引先や、より大きな規模の取引に、リスクを恐れて踏み出せない。

- 与信管理の負担: 自社で取引先の信用情報を調べる時間やノウハウが足りない。

- 経営計画の不確実性: 貸倒れが発生するかもしれないという不確実性が、将来の計画を立てにくくする。

第2章:売掛保証の導入で得られる10のメリット

それでは、売掛保証サービスを導入することで、具体的にどのようなメリットが得られるのか、10の重要なポイントに絞って詳しく見ていきましょう。

メリット1:貸倒れ損失からの確実な保護

最も直接的かつ重要なメリットです。

取引先の倒産や支払い不能により売掛金が回収できなくなった際、その損失額の一定割合(通常80~95%)が保証会社から補償されます。

- 「黒字倒産」の回避: 売上は上がっているのに現金がない「黒字倒産」という最悪の事態を防ぎ、会社の存続を守ります。

- 予測不能なリスクの吸収: 予期せぬ経済情勢の変化や、取引先の急な経営悪化による損失を、外部の力でカバーできます。

メリット2:資金繰りの劇的な安定化

貸倒れが発生しないという安心感は、企業のキャッシュフロー(資金の流れ)に計り知れない安定をもたらします。

- 資金ショートの防止: 大口の貸倒れが発生しても、保証金で補填されるため、運転資金が枯渇するリスクが大幅に減少します。

- 計画的な資金運用: 安定した資金予測に基づき、仕入れ、人件費、設備投資など、事業活動に必要な資金計画をより正確に立てられるようになります。

メリット3:攻めの経営を可能にする与信管理の強化

売掛保証サービスは、単なる保険ではなく、企業の与信管理体制を飛躍的に強化します。

- プロの与信審査活用: 保証会社は、独自の信用情報データベースや長年のノウハウに基づき、取引先の信用力を厳しく審査します。自社では得られない詳細な情報や、客観的なリスク評価を得られるため、与信判断の精度が格段に向上します。

- 新規取引先への安心感: 信用情報が不十分な新規顧客や、これまでリスクが高いと判断して敬遠していた企業に対しても、保証が付くことで安心して取引を開始できます。

メリット4:事業拡大・販路開拓の促進

貸倒れの不安が軽減されることで、企業はより積極的な営業戦略を展開できるようになります。

- 大口取引への挑戦: 会社の経営に大きな影響を与えるような大口取引にも、保証という安全網があることで、大胆に踏み切れるようになります。

- 新たな市場への進出: 国内外問わず、未開拓の市場や地域に対しても、与信リスクを気にせず販路を広げることが可能になります。これにより、売上拡大のチャンスが飛躍的に増えます。

メリット5:金融機関からの評価向上と資金調達の円滑化

売掛保証に加入していることは、企業の信用力を対外的に示す有力な材料となります。

- リスク軽減のアピール: 金融機関は融資先の貸倒れリスクを重視します。売掛保証でそのリスクがヘッジされていることは、金融機関にとって大きな安心材料となり、企業評価が向上します。

- 融資条件の改善: 信用力が高まることで、銀行融資の審査において有利に働き、より良い条件(低金利など)で融資を受けやすくなります。事業拡大のための資金調達がスムーズになります。

メリット6:経営資源の集中と生産性向上

売掛保証を導入することで、これまで与信管理や債権回収に割いていた時間と労力を大幅に削減できます。

- 与信業務の効率化: 自社で多大なコストと時間をかけて行っていた信用調査や与信判断の負担が軽減されます。

- 回収業務の負担軽減: 貸倒れが発生した場合の損失が補填されるため、債務者への督促や交渉にかかる精神的・時間的負担が軽減されます。これにより、営業や開発といった本業に経営資源を集中でき、従業員の生産性向上に貢献します。

メリット7:既存取引先の信用状況継続モニタリング

多くの売掛保証サービスでは、保証期間中も引受先が取引先の信用状況を継続的にモニタリングしてくれます。

- リスクの早期察知: 取引先の経営状況に変化(悪化の兆候など)があった場合、早期に情報提供を受けることができるため、リスクを未然に察知し、迅速な対応(取引量の調整、支払条件の見直しなど)を取ることが可能になります。

- 安定した関係維持: 予期せぬ貸倒れを未然に防ぐことで、取引先との長期的な信頼関係を維持しやすくなります。

メリット8:海外取引のリスクヘッジ

グローバル化が進む現代において、海外取引(輸出)における売掛金のリスクも無視できません。

- カントリーリスク・相手先リスク対応: 海外取引は、国内とは異なる国固有のリスク(カントリーリスク)や、情報不足による相手先リスクが高まります。輸出取引信用保険(売掛保証の一種)は、これらのリスクから企業を守ります。

- 為替リスク以外のヘッジ: 為替変動リスクとは別に、純粋な貸倒れリスクをヘッジできるため、安心して海外市場に挑戦できます。

メリット9:経営計画の確実性向上

貸倒れによる不確実性が減ることで、より正確で実現可能性の高い経営計画を策定できるようになります。

- 売上予測の精度向上: 未回収による突発的な損失がなくなるため、売上や利益の予測が安定し、経営計画の信頼性が向上します。

- 長期的な戦略策定: 短期的な資金不安に囚われず、将来を見据えた設備投資や人材育成など、長期的な視点での戦略策定が可能になります。

メメリット10:企業の社会的信用の向上

売掛保証を導入していることは、企業がリスク管理を徹底し、健全な経営を行っている証拠となります。

- ステークホルダーへのアピール: 取引先、顧客、株主、金融機関など、様々なステークホルダーに対し、安定した経営基盤を持つ企業であることをアピールできます。

- ブランドイメージの強化: 予期せぬ倒産リスクを低減することで、企業の信頼性とブランドイメージが向上し、長期的な関係構築に貢献します。

第3章:最適な売掛保証の選び方と導入ステップ

これら多くのメリットを享受するためには、自社に最適な売掛保証サービスを選び、適切に導入・活用することが重要です。

3-1. 自社に最適な売掛保証を選ぶためのポイント

- 保証範囲と補償率:

- カバーするリスク: 倒産リスクのみか、弁済遅延リスクも含むか?自社が最も懸念するリスクに対応しているかを確認。

- 補償率と自己負担額: 貸倒れ時に何%が補償され、自己負担額はいくらになるのか。実質的な補償の手厚さを確認しましょう。

- 費用対効果:

- 年間保証料: 売掛金総額に対する料率や、最低保証料などを確認し、年間でかかる費用を把握します。

- 複数の見積もり比較: 必ず複数の引受会社から見積もりを取り、サービス内容と費用のバランスを比較検討しましょう。

- 与信審査の柔軟性とスピード:

- 審査基準: 自社の取引先(特に中小企業や設立間もない企業など)が、無理なく審査を通過できそうかを確認。

- 審査期間: 新規取引が多い場合、審査にかかる期間が短いサービスを選ぶとスムーズです。

- 付帯サービスとサポート体制:

- 与信情報提供: 契約期間中に、取引先の信用状況に関する情報提供やモニタリングサービスがあるか。

- コンサルティング: 与信管理に関する相談やアドバイスを受けられるか。

- 事故発生時の対応: 貸倒れ発生時の連絡体制や、保険金・保証金支払いのスピード、担当者のサポート体制が充実しているか。

- 引受会社の実績と信頼性:

- 長年の実績があり、財務基盤が安定している大手損害保険会社やその系列の保証会社を選ぶと安心です。

3-2. 売掛保証導入の一般的なステップ

- ステップ1:ニーズと課題の明確化:

- 貴社が売掛保証に求める目的(資金繰り安定、事業拡大など)と、具体的なリスク状況を洗い出します。

- ステップ2:情報収集と候補選定:

- ウェブサイト、資料請求、専門家への相談などを通じ、複数の売掛保証サービスを比較検討し、数社に絞り込みます。

- ステップ3:無料相談・見積もり依頼:

- 候補としたサービス会社に具体的な取引先情報(可能であれば)や売上実績を伝え、個別の提案と見積もりを依頼します。

- ステップ4:比較検討と条件交渉:

- 提示された見積もりやサービス内容を、前述のポイントに基づいて徹底的に比較します。疑問点は納得いくまで質問し、必要であれば条件交渉も行います。

- ステップ5:契約締結と運用開始:

- 最適なサービスを決定したら、契約内容を最終確認し、締結します。その後は、サービス会社の指示に従い、適切に保証を運用していきます。

第4章:売掛保証導入による成功事例

売掛保証を導入することで、実際にどのような形で企業が成長し、経営が安定したのか、具体的な成功事例を見ていきましょう。

成功事例1:新規顧客開拓を加速させたITソリューション企業

課題: 急成長中のITソリューション企業だが、新規顧客は中小企業が多く、個々の信用情報が掴みにくいことに課題を感じていた。大口契約のリスクを懸念し、攻めきれない状況。

導入と効果: 売掛保証を導入し、新規取引先の与信審査を保証会社に一任。

- 攻めの営業戦略への転換: 保証がある安心感から、これまでアプローチをためらっていた業種の企業や、やや規模の小さい企業にも積極的に提案できるようになりました。

- 売上高の大幅増加: 新規顧客からの売上が前年比150%増を達成。貸倒れ不安なく、新たな市場を切り開くことに成功しました。

- 社内リソースの最適化: 営業担当者が信用調査に費やす時間が削減され、顧客への提案準備や既存顧客のフォローに集中できるようになり、業務効率が向上しました。

成功事例2:主要取引先依存リスクを軽減した製造業

課題: 特定のOEM(相手先ブランド製造)取引先への売上依存度が非常に高く、もしその取引先が経営危機に陥れば、自社も連鎖倒産しかねないリスクを抱えていた。

導入と効果: 主要取引先すべてに売掛保証を包括的に適用。定期的な信用モニタリングサービスも活用。

- リスクの可視化と早期対応: 保証会社からのアラート機能により、取引先の財務状況の変化をいち早く察知。これにより、事前に取引条件の見直しや代替取引先の検討といった手を打つことが可能に。

- 資金繰りの安定化: 万一の貸倒れにも補償があるため、心理的な不安が解消され、本業への集中力を高めることができました。結果として、安定したキャッシュフローが維持され、計画的な設備投資も実行できるようになりました。

- 金融機関からの信頼向上: 貸倒れリスクを適切にヘッジしている点が評価され、事業拡大のための融資をスムーズに受けられるようになりました。

成功事例3:海外市場への確実な進出を実現した食品輸出企業

課題: 日本の高品質な農産物を海外(特にアジアの新興国)に輸出する計画があったが、現地企業の信用情報が不明瞭で、文化や商習慣の違いによる未払いリスクを懸念していた。

導入と効果: 海外取引に特化した輸出取引信用保険を導入。現地の信用情報に強い保険会社を選定。

- 国際取引のリスク軽減: 複雑な海外与信を保険会社に任せることで、信用度の低い地域や、情報が少ない新規の国でも安心して取引を開始できました。

- 海外売上の拡大: 貸倒れ不安がなくなったことで、積極的に海外の展示会に参加し、新たな販路を開拓。当初の計画を上回るペースで海外売上を伸ばすことに成功しました。

- トラブル時の安心: 万一、海外取引先との間で支払いトラブルが発生しても、保険会社が国際的なネットワークを活かしてサポートしてくれるため、自社の負担が大幅に軽減されました。

結論:あなたの会社を守り、未来を拓くために「売掛保証」かけましょう!

売掛金は企業の成長の源泉であると同時に、貸倒れという大きなリスクを常に抱えています。

しかし、本記事で解説したように、売掛保証サービスは、単に損失を補填するだけでなく、資金繰りを安定させ、プロフェッショナルな与信管理を支援し、ひいては攻めの経営へと転換するための強力な推進力となるのです。

経済の不確実性が高まる現代において、売掛保証サービスはもはや特定の企業だけのものではなく、あらゆる規模、あらゆる業種の企業にとって不可欠な経営戦略ツールとなりつつあります。

適切なサービスを選び、賢く活用することで、あなたの会社は未回収の不安から解放され、より安心して本業に集中し、持続的な成長を実現できるはずです。

【補足:PROTOCOL Dealとは】

PROTOCOL Dealは、債権を戦略的に活用し、企業のリスクヘッジと資金流動性の向上を同時に叶える、新しい形のファイナンスサービスです。

PROTOCOL Deal Garantee:売掛債権保証とは?

あなたの会社を、未回収リスクから「最大5年間」徹底ガード

「保証」と聞くと、短期的なものと思われがちですが、PROTOCOL Deal Guaranteeは違います。

常識を覆すコストパフォーマンス。短期保証と変わらない「驚きの料率」

長期保証と聞けば、「きっと保証料も高いのでは?」と感じるかもしれません。しかし、PROTOCOL Deal Guaranteeは、その常識を覆します。

短期保証が主流の他社サービスと、ほぼ同等レベルの保証料率で、この長期保証をご提供できるのが私たちの最大の強みです。

「長期の安心」と「納得のコスト」を両立することで、お客様は資金繰りの心配なく、より積極的な経営戦略を描くことができます。

ご興味がある方は、下記からご連絡ください。

他、ファイナンスサービスに関しては、下記から

売掛保証に関してご相談

FAQ

① 売掛保証・債権保証とは?

売掛保証とは、企業が商品やサービスを販売した際に発生する売掛金(未回収の代金)が、取引先の倒産や支払い遅延などで回収できなくなった場合に、保証会社や保険会社がその損失を補償してくれるサービスです。

これは、債権保証とも呼ばれ、企業の資金繰り安定や貸倒れリスクの軽減を目的としています。売掛保証を導入すれば、安心して新規取引や大口契約に挑戦でき、事業拡大を後押しする効果が期待できます。いわば、会社の売上を守る「安心の保険」のようなものです。

申し込みはこちら:https://toshika-lp.protocol.ooo/protocol-deal

② 債権回収・未払い回収とは?

債権回収とは、企業や個人が、商品やサービスの提供、または貸付などによって発生した「債権」(お金を受け取る権利)について、約束の期日になっても相手方(債務者)から支払いがない場合に、そのお金を取り戻すための一連の活動を指します。

具体的には、支払いの催促(督促)、交渉、そして最終的には法的手段(内容証明郵便の送付、少額訴訟、通常訴訟、強制執行など)を通じて、未回収の資金を回収するプロセスです。会社の資金繰りを健全に保つ上で非常に重要な業務です。

申し込みはこちら:https://xp-law.com/saikennkaisyuu